WealthNaviと同じ頃に投資信託も始めました。やっぱり長期投資だ。そこで毎月購入に選んだのが下記になります。

こちらも、ブログなど参考にしました。

○三菱UFJ国際-eMAXIS Slim バランス(8資産均等型)

○大和-iFree S&P500インデックス

○ニッセイ-<購入・換金手数料なし>ニッセイTOPIXインデックスファンド

○楽天-楽天・全世界株式インデックス・ファンド

○レオス-ひふみプラス

WealthNaviと同じ頃に投資信託も始めました。やっぱり長期投資だ。そこで毎月購入に選んだのが下記になります。

こちらも、ブログなど参考にしました。

○三菱UFJ国際-eMAXIS Slim バランス(8資産均等型)

○大和-iFree S&P500インデックス

○ニッセイ-<購入・換金手数料なし>ニッセイTOPIXインデックスファンド

○楽天-楽天・全世界株式インデックス・ファンド

○レオス-ひふみプラス

またまだ、ブログを進めていくと、今はAIの時代。人の感情に左右されず、投資するため、AIの方が人間より優秀とのこと。

いろいろ、株でブログを見ていると海外株、ETFというキーワードが出てきます。いろいろ、調べていくと、アメリカの株は右肩上がりで、日本株と異なり、将来的にも有望であることがわかりました。

高配当と調べていると、JーREITというキーワードにあたりました。

そんなこんなで、やっぱり、優待株よりも、現金に限ると言うことで、私の方向は高配当株に推移していきました。

現在は、山喜、日本BS放送、ビックカメラ、キャンドゥ、ヤマダ電機は売却しました。

昔の苦い経験はあったものの、最近話題?の株主優待株にたどり着きました。

銀行に低い利息で預けるなら、株主優待をもらい、それを生活の足しにできればと考えました。

それほど投資額が必要ない(15万前後までを目安)もので、自分が有効に利用できそうなものを、ネットの情報や雑誌(zaiなど)を参考にピックアップしました。

以下を、全てNISAで購入しました。

そんな感じですので、やめるきっかけになったのは、日本テレビが大きく株価を下げ、4分の1になっていまったことでした。

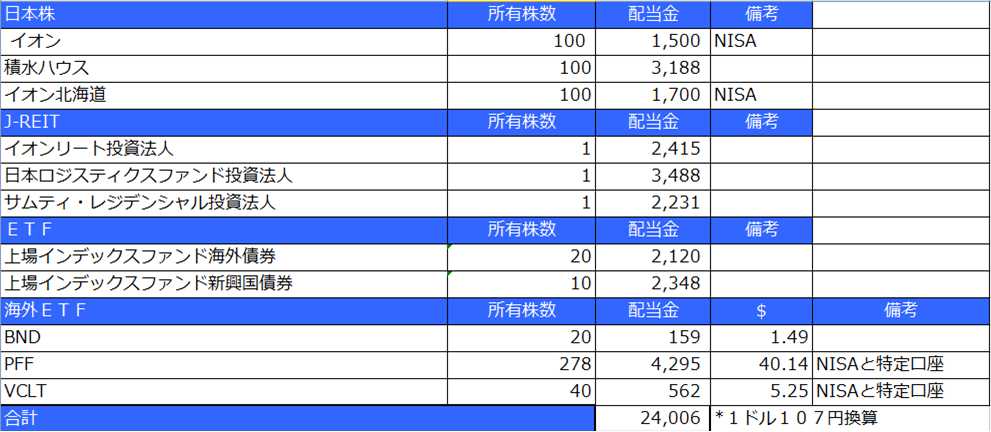

2018年4月の配当額

4月の配当額は2万4千円でした。当面の目標としては5万円を目指してします。