1.はじめに

保有してる商社3銘柄について、中間配当金をいただきました。先般、商社の業績について記事を書いています。

「☆保有商社(丸紅、三井物産、住友商事)の状況について」

以下、上記の記事の業績の抜粋です。

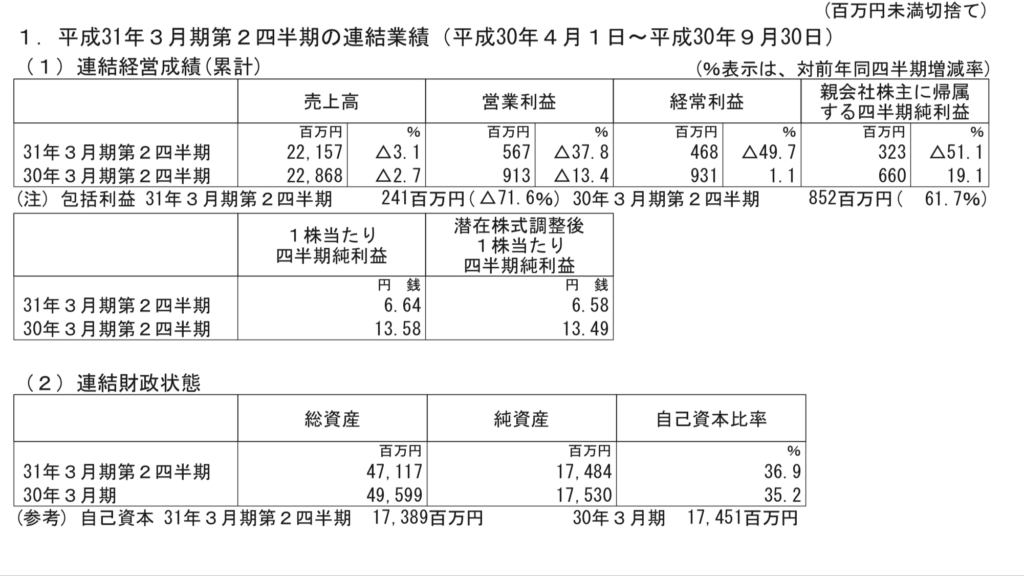

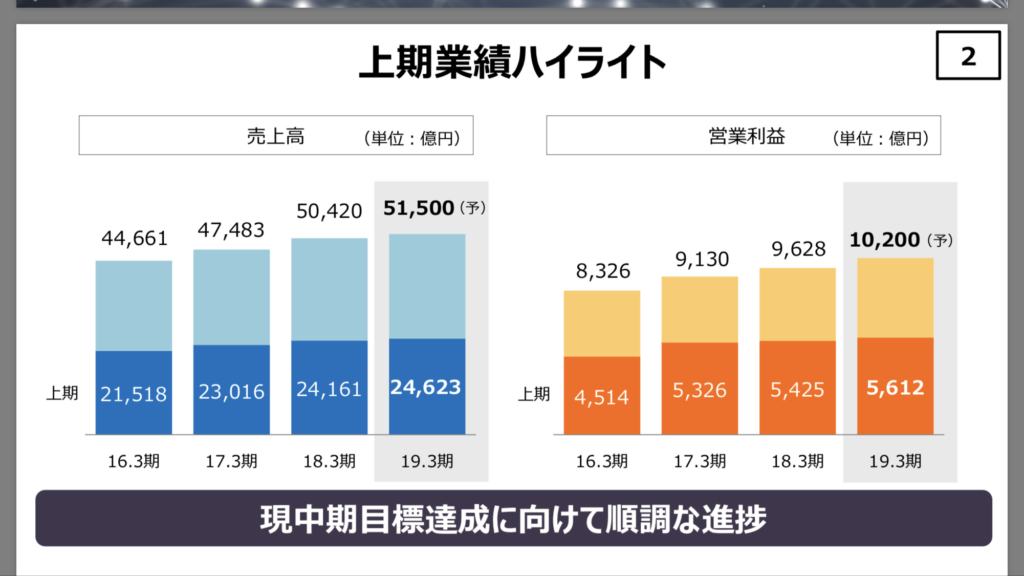

■大手商社7社の2018年9月中間連結決算(社名/最終利益/最終利益見通し)

三菱商事 /3093(21.8)/6400(14.3)

伊藤忠商事/2580( 6.4)/5000(24.9)

三井物産 /2228(▲6.5)/4500( 7.5)

住友商事 /1793(15.5)/3200( 3.7)

丸紅 /1519(45.3)/2300( 8.9)

豊田通商 / 786( 7.1)/1400( 7.5)

双日 / 371(36.4)/ 700(23.1)

※単位は億円。カッコ内は前年同期比増減率%。

最終利益見通しは19年3月期。▲はマイナス。

今回は、配当金と商社そのものの業務内容について確認していきたいと思います。

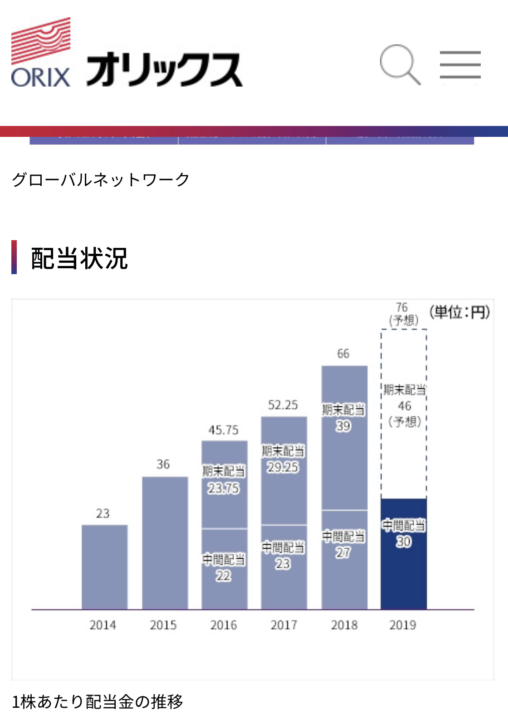

2.配当金について

それぞれ100株の保有で税引き後、以下のとおりでした。

三井物産 3,188円

住友商事 2,949円

丸紅 1,355円

3.現在の株価と配当利回りについて

現在(20181203)の株価と配当利回りは以下のとおりです。

三井物産 1779円 4.45%

住友商事 1774円 4.23%

丸紅 872円 3.90%

いづれも日本株の中で高配当な銘柄になります。

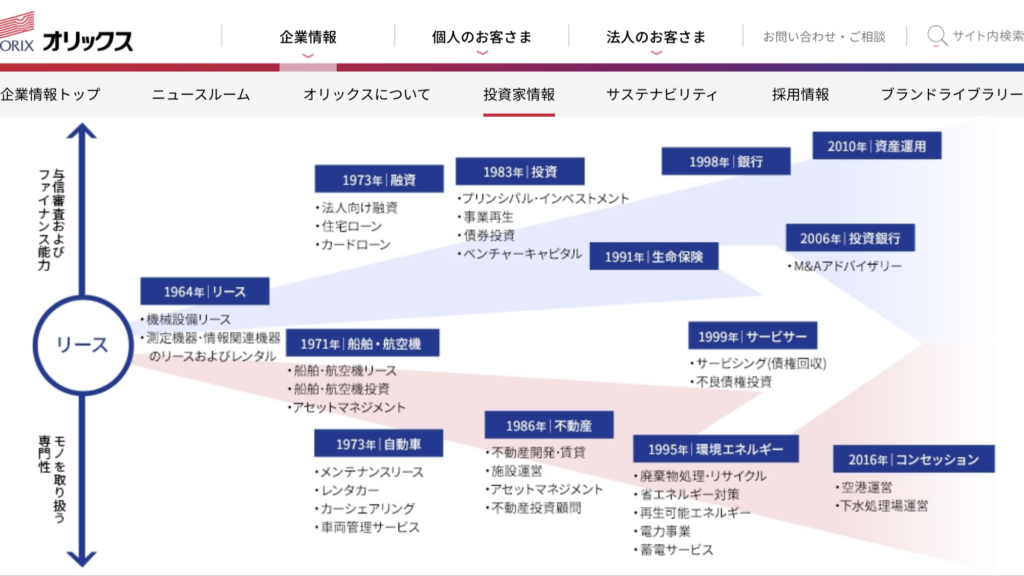

4.商社について

今回は商社の業務概要について調べてみました。

ウキペディアでは、「商社とは、輸出入貿易ならびに国内における物資の販売を業務の中心にした、商業を営む業態の会社である。」

とありました。

確かに商社のイメージは、貿易や流通と言う漠然なイメージがあります。

もう少し具体的には、

①流通(貿易、販売、物流・保険、マーケティング・商品企画)

②金融

③情報

④事業投資

と大きく4つのキーワードが調べたどのサイトでも出てきます。

また、商社が、一見すると、不要な業種のように思えるが、昔から今でも活躍し、なくてはならない存在なのは、大きく下記の2点に重要な要素があるとしていました。

・その時代時代でビジネスの形を変えてきたから

・いつも稼ぐ仕組みづくりを考えているから

と言うことだそうです。

これは、現在に至っては商社だけでなく、全ての企業で実践できてないと、生き残りができない要素と思います。

商社は昔から、この要素を中心とした商売をしていたのだと改めて感じました。

5.まとめ

いろいろ景気や世界の動向に影響されることが多い業種ではあると思いますが、AI時代になり、今後不要な仕事は?と話題に上がる状況ですが、この営みをしている商社は今後も活躍していけるのではないかと感じました。

本日も最後までお読みいただきありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村