1.はじめに

エイリス・キャピタル(ARCC)から配当金支払がありました。保有銘柄の中では一番の配当利回りです。以前、更に高配当の通信事業者のセンチュリーリスク(CTL)を保有していましたが、減配と株価の大幅下落に伴い、売却しています。

もっと買い増ししていきたいところではありますが、リスクもありますので他の個別銘柄と同じ程度の投資額としています。

2.ARCCは楽天証券で購入

ARCCはいつも売買しているSBI証券では購入できませんので、楽天証券で購入、保有しています。

99%、SBI証券ですが、この銘柄とIS米国リートETF (1659) は楽天証券です。

楽天証券は、「iシェアーズETF」の売買手数料が0円なのが理由です。

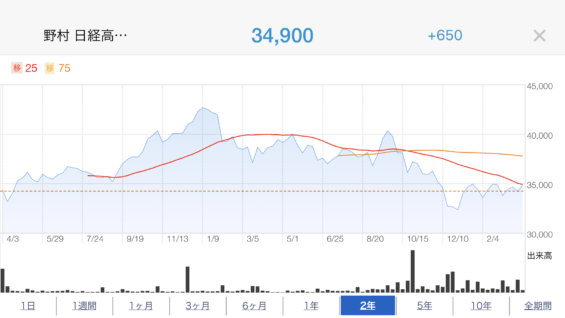

更に4月から、最近保有し始めた、(1489)NEXT FUNDS 日経平均高配当株50指数連動型上場投信も楽天証券で手数料が無料になりました。

※野村アセットマネジメントが運用するETFブランド「NEXT FUNDS」シリーズのうち49銘柄の売買手数料0円

3.配当金について

165株保有で税引き後、49.72ドル(110円換算5469円)でした。

エイリス・キャピタルは主に米中堅企業の債券や株式に投資して利益と資本増価を生成しています。

4.まとめ

配当利回り率だけ見ても、かなりリスクがある銘柄です。なかなか、大きな金額は投資できませんが、現状維持で継続していきたいと思います。

配当はIS米国リートETF (1659) の買い増しに使っていきたいと思います。

本日も最後までお読みいただきありがとうございます。