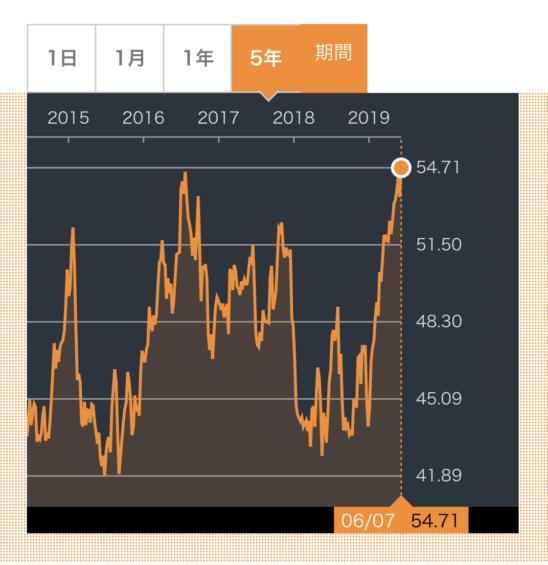

米国リートETF(1659)から分配金支払がありました。(米国上場REITで構成される指数と連動を目指すETF)

142口保有で税金後1,698円でした。

四半期に1回の配当があります。

これまでの配当実績は、以外とおりです。

今回は、1口15円(☆)ということになります。

2019年5月9日 ¥15☆

2019年2月9日 ¥6

2018年11月9日 ¥46

2018年8月9日 ¥19

2018年5月9日 ¥14

2018年2月9日 ¥3

次回は、8月で昨年の実績からすると、今回より少し増えそうです。

現在20190615、1口2134円、分配利回りは4.0%になります。

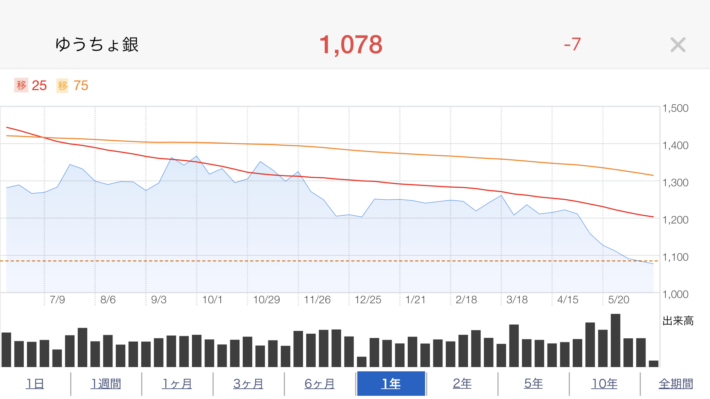

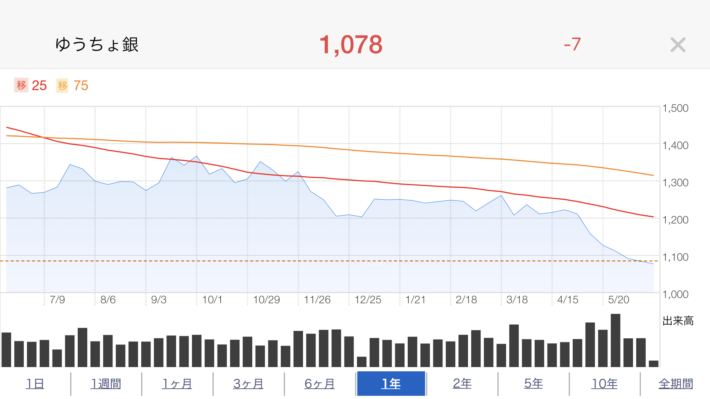

現在は、株価が上昇気味なため、買い時ではありません。以下が株価です。

日本のリートは個別に購入していますが、海外のリートは現在はこのETFのみ保有しています。

また、株価が2000円近くまで下がってきたら購入を検討してみたいと思います。

ちなみに楽天証券からの購入は手数料が無料です。

本日も最後までお読みいただきありがとうございます。