1.はじめに

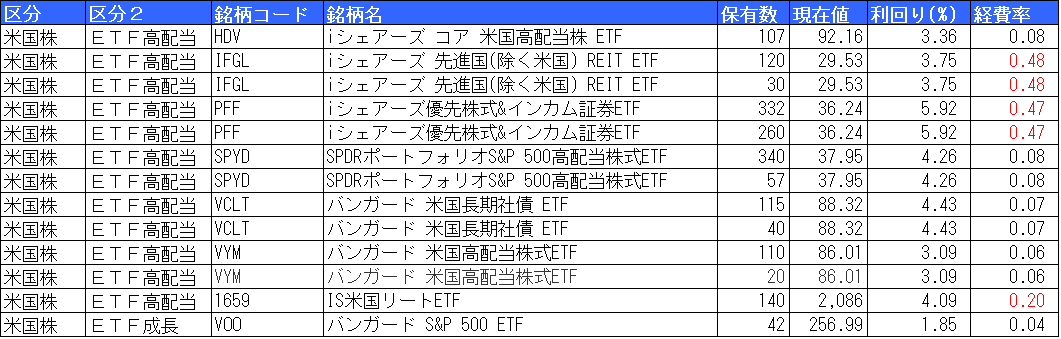

先日、これまで不定期に投資してきたETF、投資信託を配当系銘柄に移行するため売却しました。

<売却銘柄>

(1655)ISS&P500米国株

楽天・全世界株式インデックス・ファンド

楽天・全米株式インデックス・ファンド

上記銘柄を気が向いた時に購入する「きまぐれ投資」はやめましたが、唯一最近購入した「1659(iシェアーズ米国リートETF)」はそのままで売却していません。

今回、売却したお金を利用し、その「1659(iシェアーズ米国リートETF)」を買い増ししました。

楽天証券には、売買手数料が0円のETFがあり、その銘柄になります。

購入手数料が0円というのは少額から気軽に購入できます。

購入時に手数料がかかる場合は、ある程度まとまった金額で手数料負けしないように考える必要がありますが、手数料がかからないのであれば、1口(少額)から気軽に購入できます。

2.楽天証券ETF手数料無料ETF

売買手数料(現物取引・信用取引)が0円のETFです。

〈国内株式〉

1329 iシェアーズ・コア 日経225 ETF

1344 MAXIS トピックス・コア30上場投信

1346 MAXIS 日経225上場投信

1348 MAXIS トピックス上場投信

1364 iシェアーズ JPX日経400 ETF

1458 楽天ETF‐日経レバレッジ指数連動型

1459 楽天ETF‐日経ダブルインバース指数連動型

1460 MAXIS JAPAN クオリティ150上場投信

1475 iシェアーズ・コア TOPIX ETF

1477 iシェアーズ MSCI 日本株最小分散 ETF

1478 iシェアーズ MSCI ジャパン高配当利回り ETF

1483 iシェアーズ JPX/S&P設備・人材投資 ETF

1485 MAXIS JAPAN 設備・人材積極投資企業200上場投信

1492 MAXIS JPX 日経中小型株指数上場投信

1499 MAXIS日本株高配当70マーケットニュートラル上場投信

1553 MAXIS S&P 東海上場投信

1567 MAXIS トピックスリスクコントロール(5%)上場投信

1574 MAXIS トピックスリスクコントロール(10%)上場投信

1593 MAXIS JPX日経インデックス400上場投信

1670 MAXIS S&P三菱系企業群上場投信

2523 MAXISトピックス(除く金融)上場投信

〈国内リート〉

1476 iシェアーズ・コア Jリート ETF

1597 MAXIS Jリート上場投信

1660 MAXIS高利回りJリート上場投信

2517 MAXIS Jリート・コア上場投信

〈海外株式〉

1550 MAXIS 海外株式(MSCIコクサイ)上場投信

1655 iシェアーズ S&P 500 米国株 ETF

1657 iシェアーズ・コア MSCI 先進国株(除く日本)ETF

1658 iシェアーズ・コア MSCI 新興国株 ETF

2522 iシェアーズ オートメーション & ロボット ETF

〈海外リート〉

1659 iシェアーズ 米国リート ETF

〈海外債券〉

1482 iシェアーズ・コア 米国債7-10年 ETF(為替ヘッジあり)

1496 iシェアーズ 米ドル建て投資適格社債ETF(為替ヘッジあり)

1497 iシェアーズ 米ドル建てハイイールド社債ETF(為替ヘッジあり)

1656 iシェアーズ・コア 米国債7-10年 ETF

3.1659(iシェアーズ米国リートETF)について

米国の不動産投資信託証券(REIT)で構成される「FTSE Nareit Equity REITs インデックス(TTM 円建て)」との連動を目指すとあり、米国REITになります。現在保有のREITは、日本は個別銘柄に、先進国は米国除く(IFGL)REITに投資しています。米国REITへの投資はこのETFで投資しています。今回、成長系ETFを売却し、そのお金で買い増ししています。

20190204の基準額は2020円で、分配利回りは4.06%です。経費率は、0.2%になります。

配当実績はまだ新設されたばかりですので、これまでの実績は以下のとおりです。

2018年11月9日 46円

2018年8月9日 19円

2018年5月9日 14円

2018年2月9日 3円

4.まとめ

今回は成長系インデックスから米国REITへ移行し、今年の配当金狙いの投資方針を徹底する形をとっています。徐々に配当金支払に効果が出ることを期待していきたいと思います。

本日も最後までお読みいただきありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村