1.はじめに

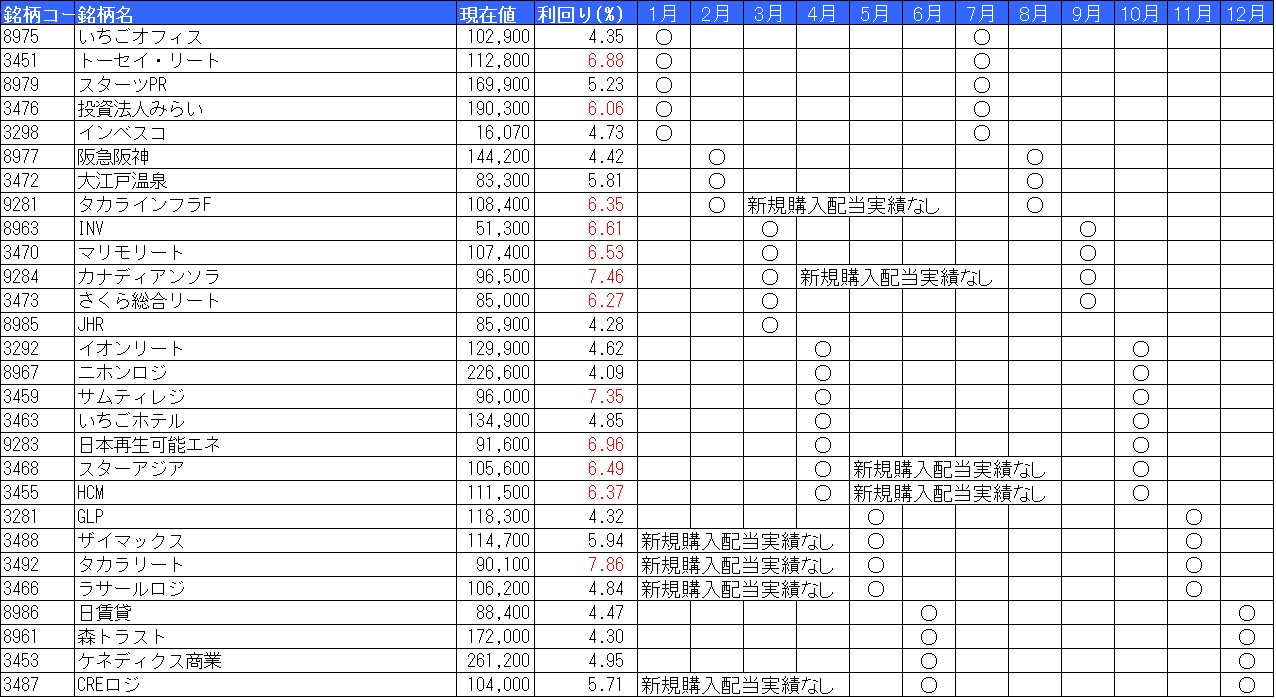

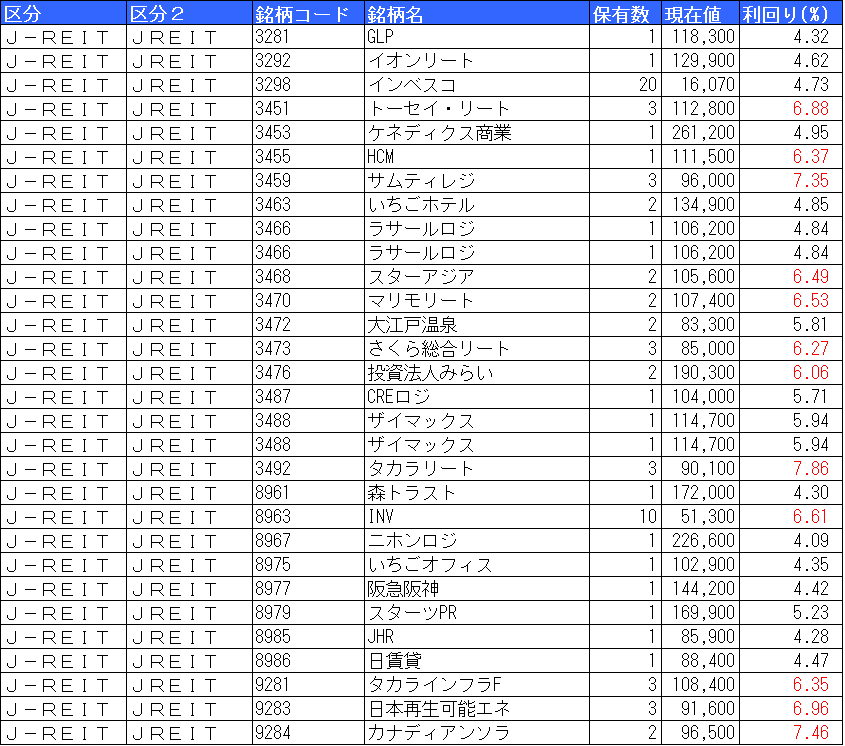

今回、J-REITの一部銘柄を売却して、新規銘柄と保有銘柄の買い増しをすることにしました。

売却するのは、分配利回りが5%以下の銘柄で含み損ではなく含み益がある銘柄です。

2.売却銘柄について

日本ロジスティクスファンド投資法人(8967)

いちごオフィスリート投資法人(8975)

ジャパン・ホテル・リート投資法人(8985)

いずれも1口保有でした。

3.購入銘柄について

〈新規購入〉

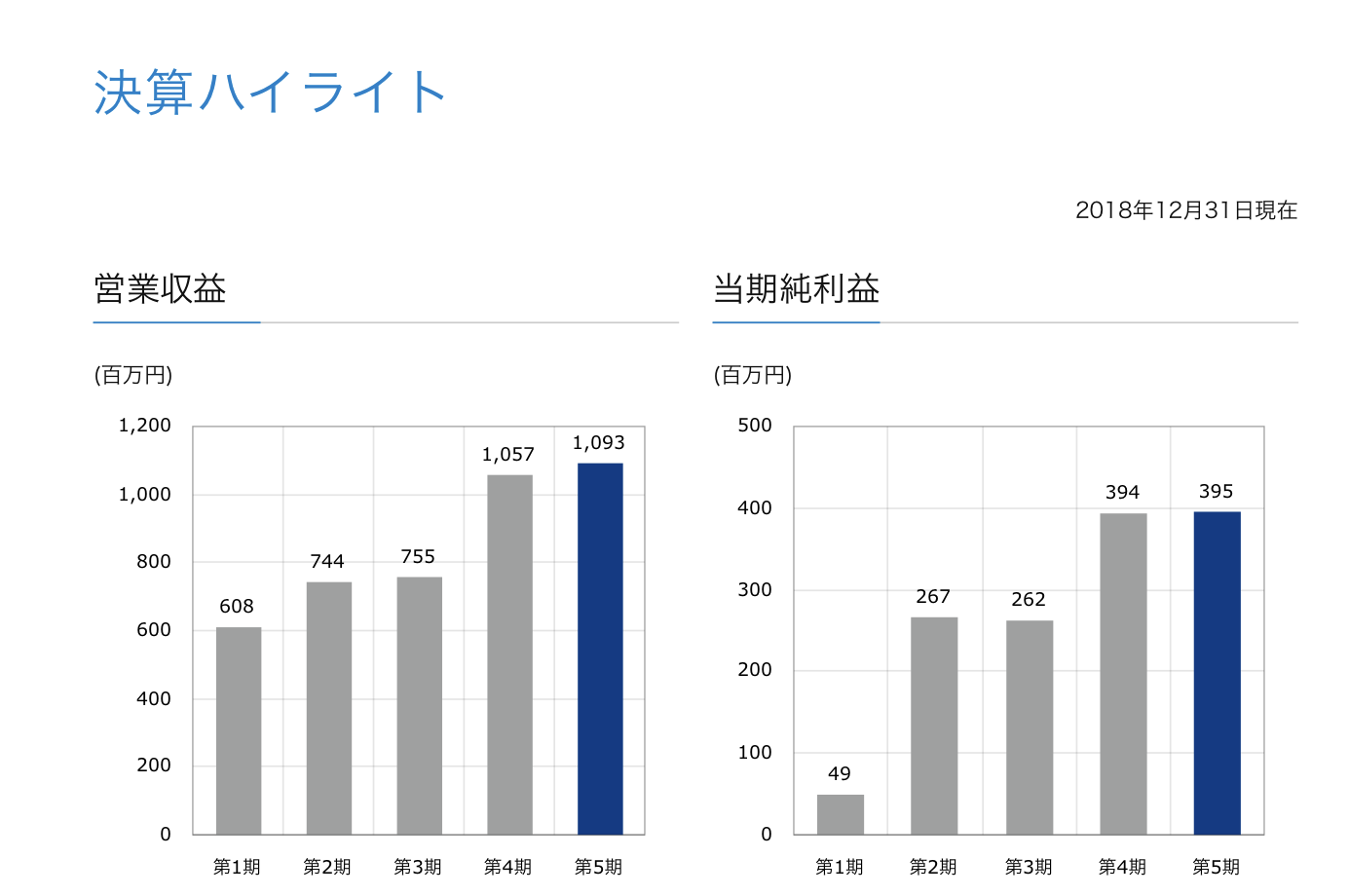

日本ヘルスケア投資法人(3308)〈買い増し銘柄〉

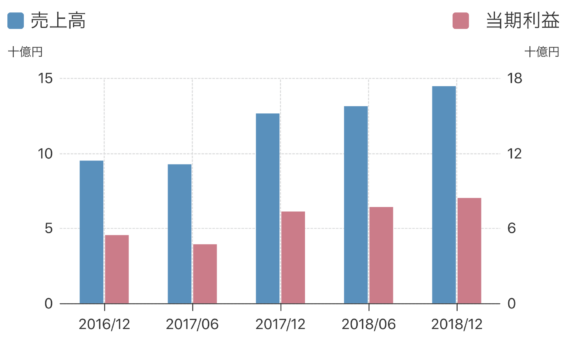

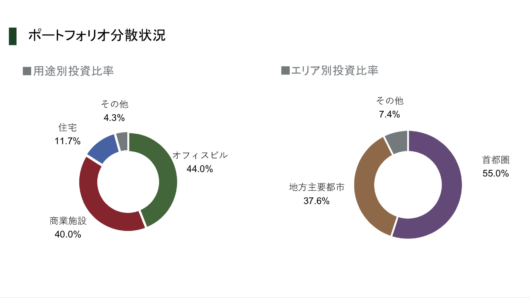

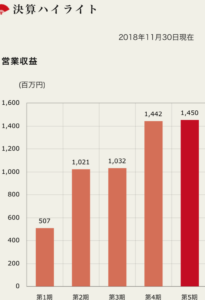

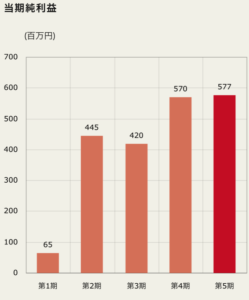

CREロジスティクスファンド投資法人(3487)

ヘルスケア&メディカル投資法人(3455)

すべて1口の購入です。

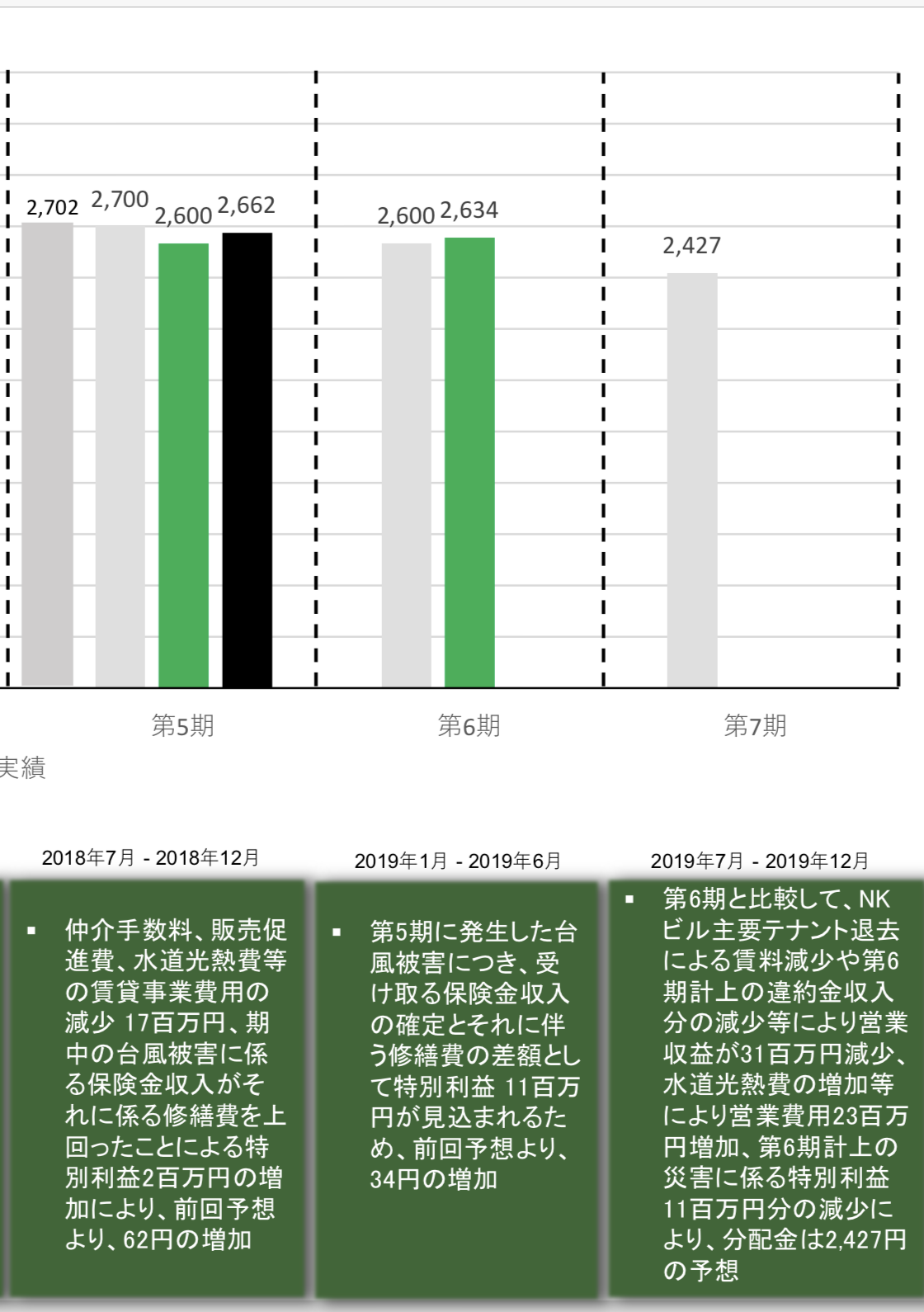

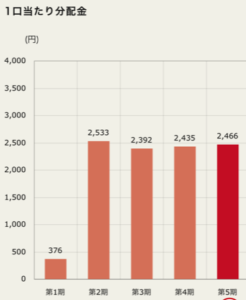

また、今回買い増ししました、「CREロジスティクスファンド」から配当がありました。

1株保有で税引き後2,747円でした。

今回、1株買い増ししましたので、次回は倍になると考えています。

4.まとめ

最近、米国株も個別株からETFに入れ替えをしました。少し利回りも悪くなっています。

今回は、J-REITを一部売却して、より利回りが良い銘柄にシフトしました。

企業状況が悪いものは損切り。

利回りが、そこそこのもので利益が出ているものは、売却。

最近少し、上記のような運用になっています。

それまでは、損切りで損をするのは抵抗がありましたが、やはり、将来的に自分が納得できないような銘柄に投資を続けるのも良くないと思い、また、ある程度の利益が出ているのであれば、いくら配当株とは言え、売却して利益確定するのも良いかなぁと思いはじめました。

まだまだ、発展?途上、経験不足ですので、いろいろやってみて、道を見つけたいと思います。

本日も最後までお読みいただき、ありがとうございます。