1.はじめに

配当銘柄の投資は特に年金と言う意味合いで、投資しているわけではありませんが、結果的にその時まで保有して配当をもらっていれば、自分年金と言うことになるのかもしれません。

今回は、年金にターゲットを絞って、現状の自分の年金について確認していきたいと思います。

2.現状ベースでの老後のお金

年金用のお金ということで以下の3つがあたります。

①まず、公的年金があります。

私はまもなく50歳ですが、少し前にきました「年金特急便」で確認しました。

現状ベースでもらえるお金は以下のとおりです。

基礎年金年額516000円

厚生年金年額864000円

合計年額約1380000円

月11万5千円

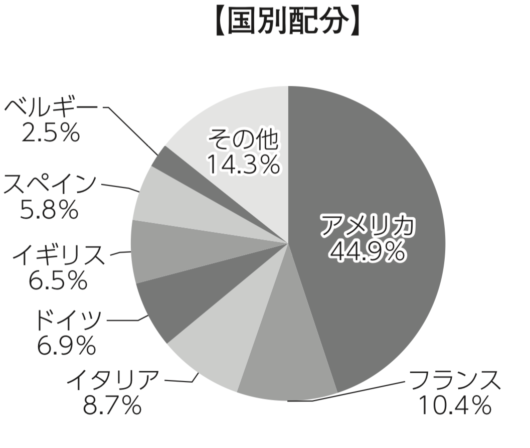

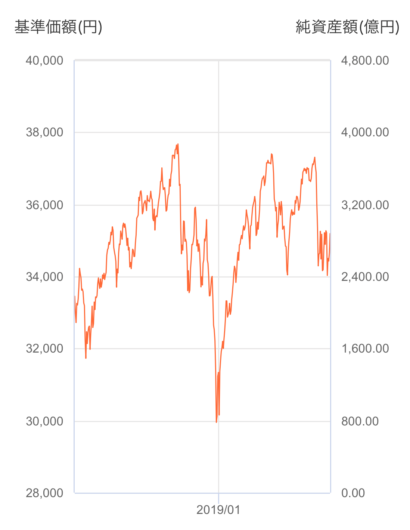

②次に会社で確定拠出年金を行なっています。

以下がその内容です。

現在の積み立て額は、約550万円です。

仮に20年間毎月受け取ると550÷20÷12=約2万2千円

③最後に生命保険で個人年金をしています。

以下がその内容になります。

現在の積み立て額は、320万円です。

計画では、60歳まで払い込むと

10年間年額80万円、月にすると6万7千円

になります。

現在ベースでは、上記のとおりです。

これまで約27年くらい働いてきた結果です。

今後、約10年運良く働けて継続できたら、あと10年分の金がプラスされることになります。

3.自分年金

上記で自分年金と言えるものは、保険会社の個人年金になります。

確定拠出年金も2年ほど前からプラス約1万円会社支給分とは別に出しています。

今回のテーマの配当金で自分年金ですが、現状ベースでは毎月平均約5万円の配当金が上乗せできます。

今後、投資をやめてしまったりすれば配当0円となり、配当金による上乗せはありませんし、逆に継続していれば、金額が増えることになると思っています。

4.まとめ

老後の年金と言うことで、投資している訳ではありませんが、結果的に自分年金と言うことになるかもしれません。現在は、とりあえず、配当金は再投資して、もらえる配当金を増やしていきたいと考えています。

それにしても現状ベースでは公的年金は寂しい状況です。まだまだ、働かないと老後は厳しそうです。

本日も最後までお読みいただき、ありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村