1.はじめに

カナディアン・ソーラー・インフラ(9284)から分配金支払がありました。

太陽光発電は買取価格の大幅減が発表されていますが、今回は今後の分配金について確認していきたいと思います。

また、九州地域をメインとする本銘柄ですが、最近電力あまりで抑制されており、その影響も確認していきたいと思います。

2.分配金について

2口保有で税引き後6,476円でした。

投資して初めての分配金になります。

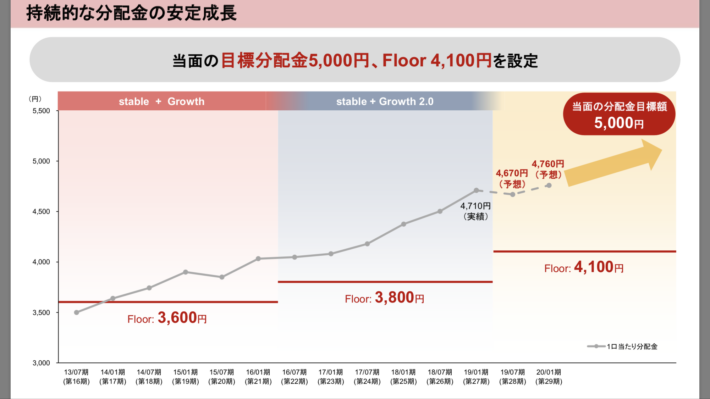

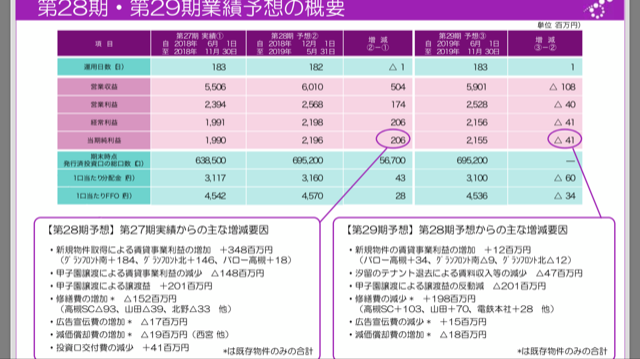

3.今後の分配金予定について

ホームページで確認したところ以下のとおりです。

分配金情報

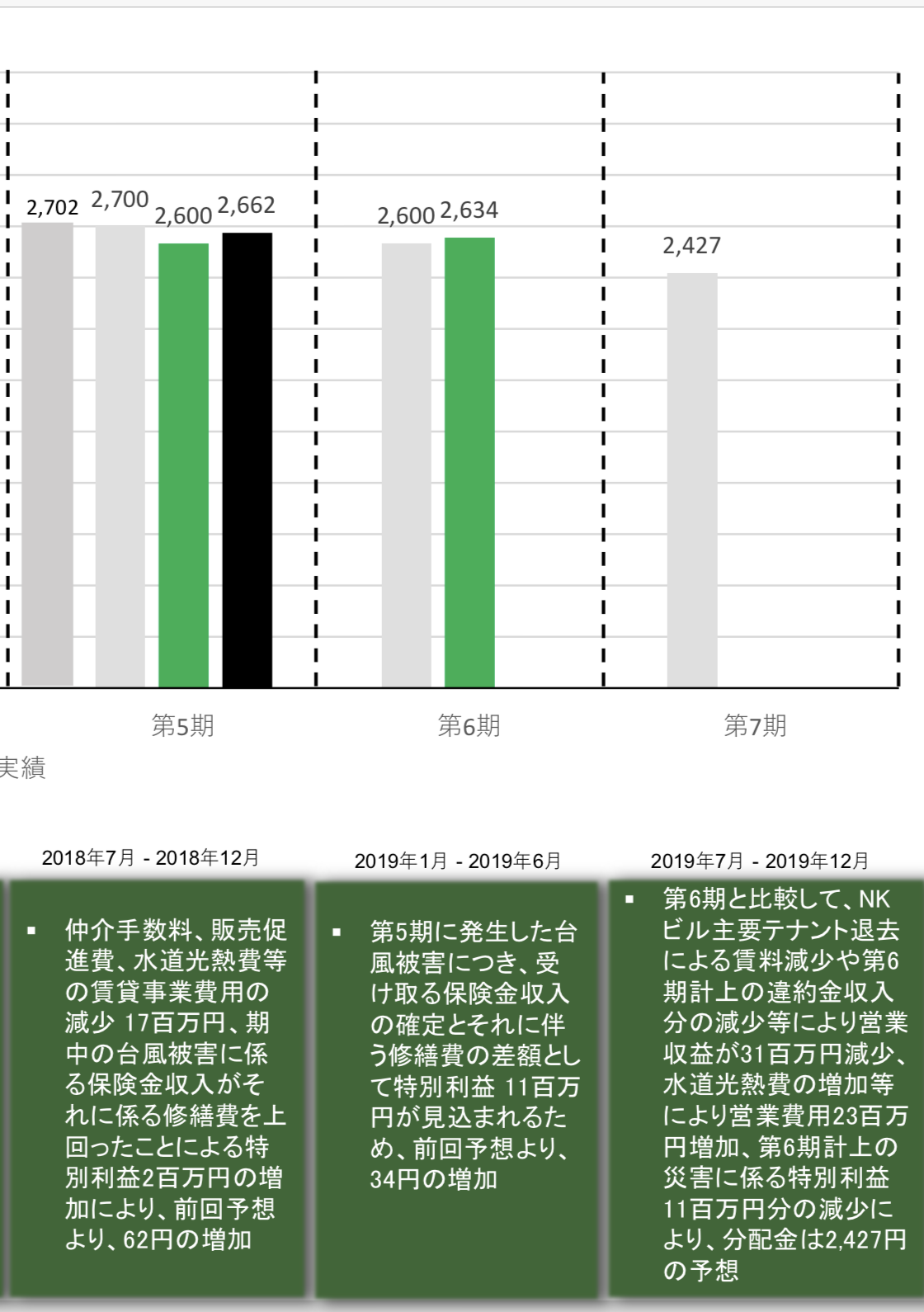

【確定分配金】

第3期(2018年12月期)3,600円

支払い開始日: 2019年3月14日

【予想分配金】

第4期(2019年6月期)3,600円

第5期(2019年12月期)3,600円

第6期(2020年6月期)3,600円

当面は、現在と同額を予定しています。

4.各種影響確認

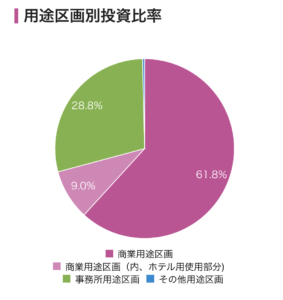

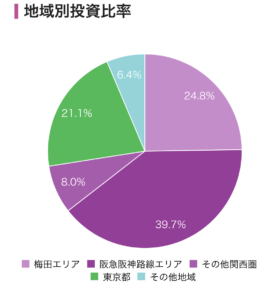

ホームページでの電力抑制や買取額減少についての記載を確認しました。

〈抑制〉

抑制のたび、以下のような周知がされています。

細かい値も記載されていますが、よくわかりませんので割愛しました。

出力制御(第七次)による本投資法人の運用資産への影響に関するお知らせ

九州電力が出力制御を実施

本出力制御による本投資法人の運用状況への影響

本出力制御による影響は以下の通りであり、本投資法人は、かかる事象が本投資法人の運用に与える影響は軽微と判断しています。

※現状としては、致命的な影響はないようでした。

ただ、続けば、軽微な影響では済まないような気もします。

〈買取額減少〉

長期的かつ安定的な事業収支の予測が可能

本投資法人が投資する太陽光発電設備は、固定価格買取制度により調達価格及び期間が確定している上、保有資産については、基本賃料を確保できる仕組みとしているため、賃料収入の下落には一定の限度があると、本投資法人は考えています

とありました。分配金かみても、当面は大丈夫なようです。ただし、将来的には、収益減による固定費の抑制など段階的に必要なグラフの記載がありました。

少しわかりずらい形でしたので、もう少し具体的な記載をしてもらいたいですね。

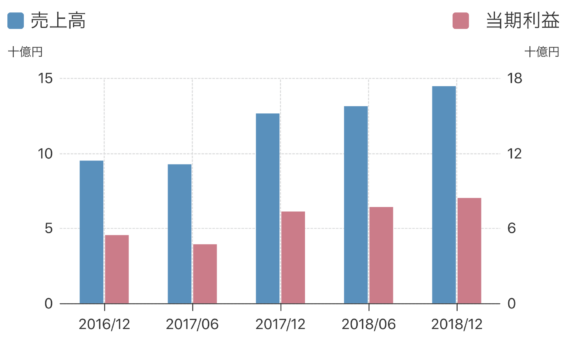

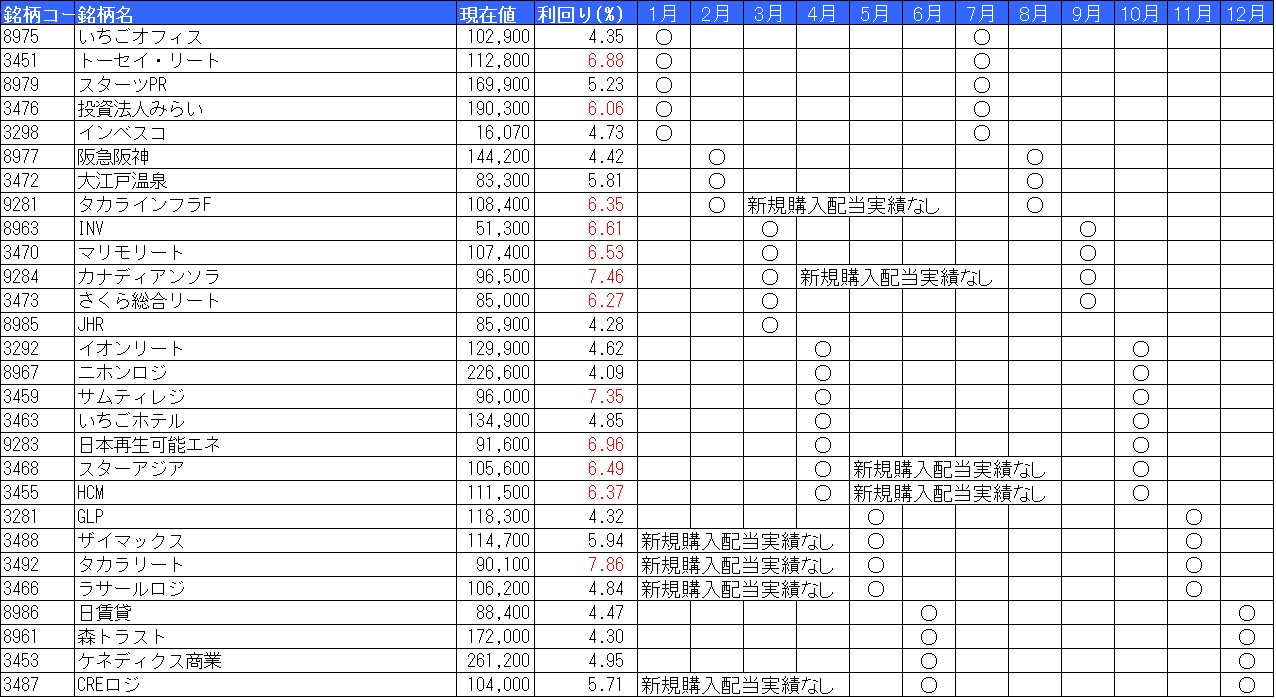

5.株価と利回りについて

20190316現在、1口96400円、分配利回りは7.46%でした。

購入より買取価格問題などで、下落し含み損ですが、配当利回りは当面キープということで、保有を継続したいと思います。

6.まとめ

リートな中でもより高配当と他の銘柄も含め、一時期集中的に購入しましたが、やはり高配当のものにはリスクがあり、上記のような状況です。

分配金は当面は安定してそうですので、中期的に状況を確認していきたいと思います。

本日も最後までお読みいただきありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村