1.はじめに

大江戸温泉リートから分配金支払がありました。

よく考えると、一度も施設は利用したことがないので、一度、宿泊したいです。

2.分配金について

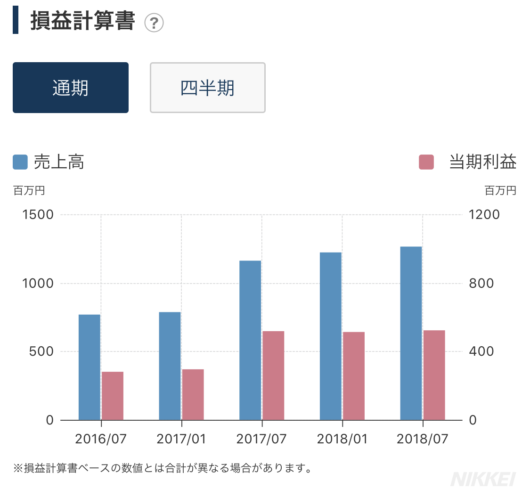

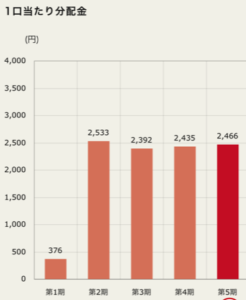

2口保有で3,931円でした。

REITでは珍しく株主優待もありますが、5口で1000円引き券、10口で2000円引き券になります。ただ、平日のみで専用ダイヤルにかけて予約ということで、どのような予約方法があるのかわかりませんが、よく利用される方はお得?なのかもしれません。宿泊施設は、いろんな予約方法があると、割引券を使用しても、逆に高くなる場合もありますので。

3.企業状況について

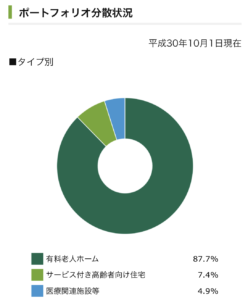

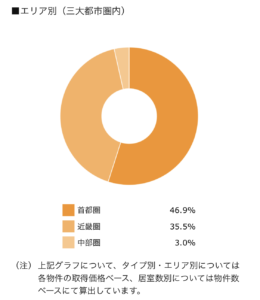

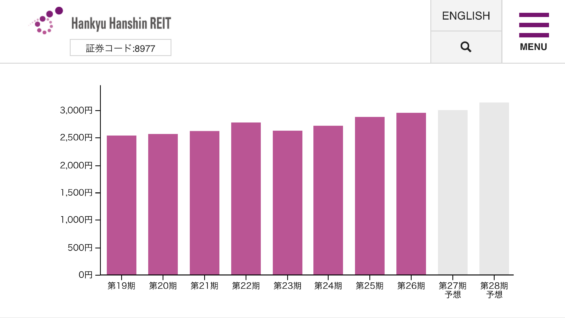

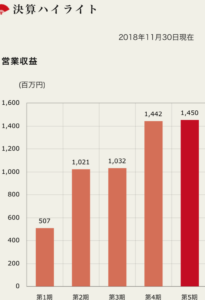

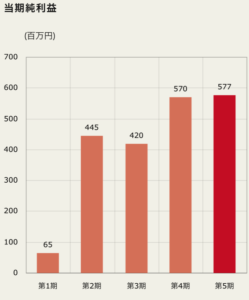

以下、大江戸温泉リート投資法人の状況になります。最近は、悪くなっていませんが、良くなっている訳でもないようで、一定の状況になってます。

4.まとめ

今後もよく利用される施設には変わりがないため、時代に取り残されないように、良い意味で変化して長く続いてほしいと思います。

本日も最後までお読みいただきありがとうございます。