1.はじめに

今回は、毎月10万円の配当金をもらうために必要な資金と配当利回り率について、ざっくりと確認していきたいと思います。

2.各銘柄の平均的な配当(分配)利回り率について

各銘柄毎のおおよそ利回りを見ていきます。

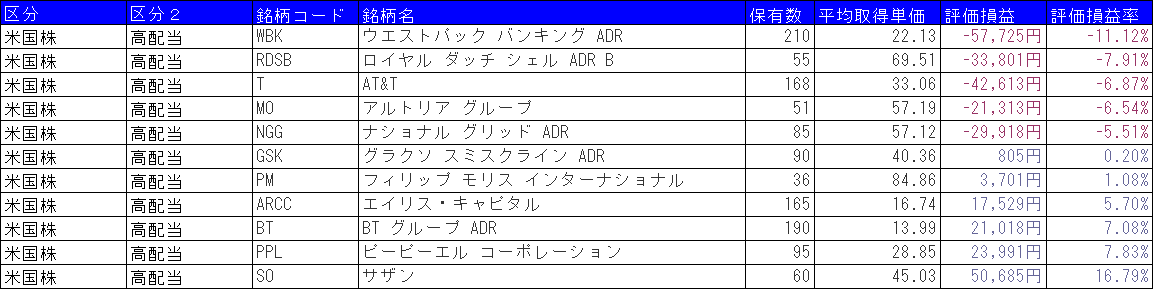

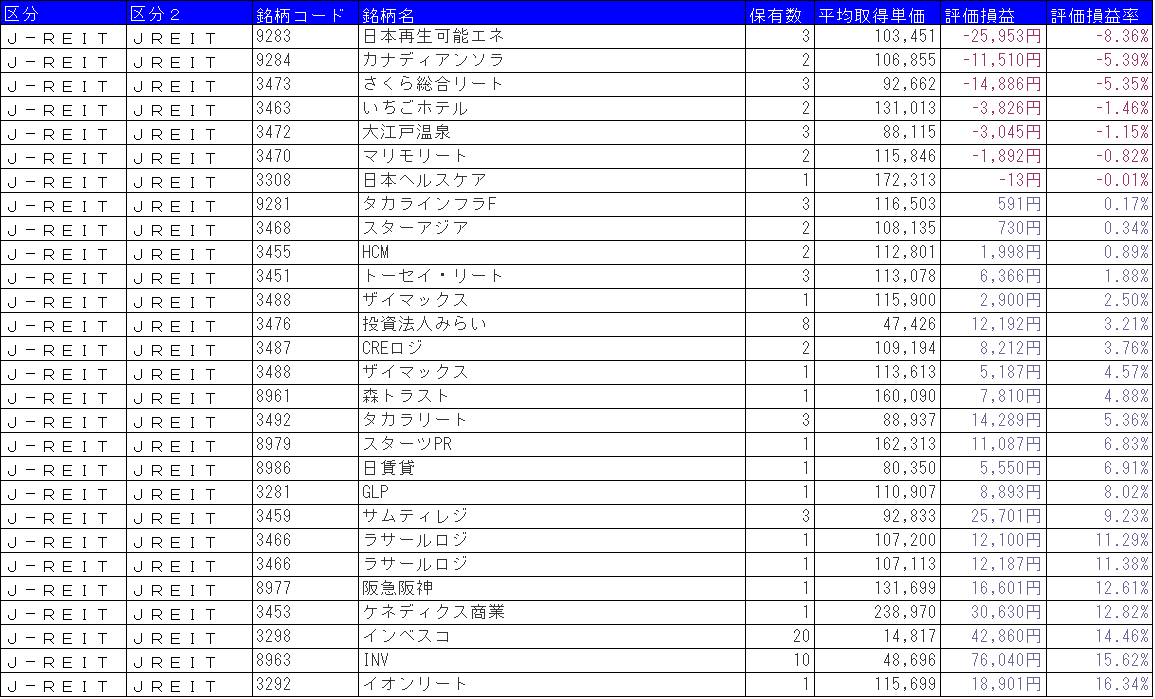

現在の保有銘柄のなかで、一番効率的な銘柄はJ-REITになります。その後は、米国個別株、日本個別株、ETFと続きます。

だいたい、こんな感じです。

J-REIT 4.5%から5%

米国個別株 4 .5%から5%

日本個別株 4%前後

海外ETF 3%から4%(PFFは5%台)

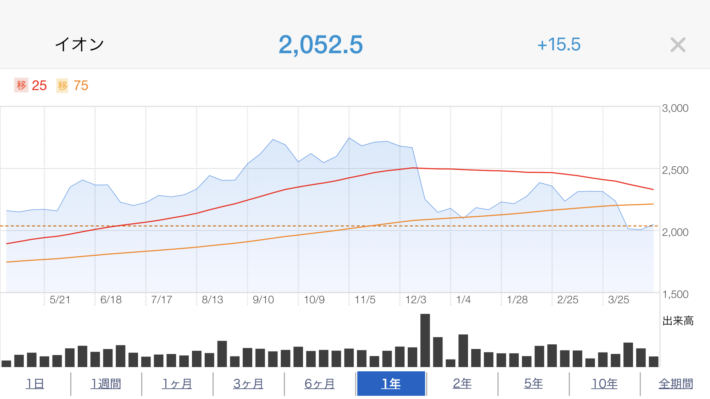

その他、日本個別株の株主優待株、ETFのVOOと配当を主にしていない銘柄も保有していますが、今回は除外します。

3.税金の考慮

実際に手元に入る配当金や分配金は、さらに税金が引かれます。

日本株では約20%、米国株ではプラス10%の約30%になります。米国株のADR※であれば、プラス10%は不要になります。保有銘柄でARDは、PM、NGG、RDSB、GSK、WBKになります。

※ADR(米国預託証券)とは、「American Depositary Receipt」の略称で、もともとアメリカの投資家がアメリカ以外の外国企業に自国通貨(ドル建て)で投資できるように作られたものです。その外国企業のイギリス、オーストラリアなどは現地の課税がないため、日本の税金のみでよくなります。

税金を反映した結果は以下とおりです。

J-REIT 4.5%から5%(税率20%)

→3.6%から4%

米国個別株 4 .5%から5%(税率30%)

→3.2%から3.5%

米国個別株 4 .5%から5%(ADR)(税率20%)

→3.6%から4%

日本個別株 4%前後(税率20%)

→3.2%

海外ETF 3%から4%(税率30%)

→2.1%から2.8%

NISAは触れていませんが、日本の税金20%分は免除されます。

4.毎月10円万円配当に必要な資金

毎月10万円ということは、年120万円の配当が必要です。

逆算すると、必要な資金は、

利回りが2%ならば6000万円

利回りが3%ならば4000万円

利回りが4%ならば3000万円

あり得ないですが、

利回りが5%ならば2400万円

現実的には、税引き後利回り平均3.5%くらいを狙って3500万円くらいを目標としたいところです。

5.まとめ

どうにもならない話ですが、税金分は本当に重くのしかかります。

高配当と喜んでも、結果的には、、、、。

消費税も上がるくらいで、国の財政が厳しいと言うことになれば、20%も上がることはあっても下がることはなさそうですね。NISAもこれ以上は枠は広がらないでしょうし、なかなか厳しい世の中です。

本日も最後までお読みいただきありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村