先日、下記の銘柄に10000円ずつ、楽天クレジットカードによる積み立て設定をしました。

eMAXIS Slim バランス(8資産均等型)

eMAXIS Slim 全世界株式(オール・カントリー)

今回更に、以下に追加で積立を設定しました。

eMAXIS Slim 米国株式(S&P500) 20000円

<購入・換金手数料なし>ニッセイ 外国株式インデックスファンド 10000円

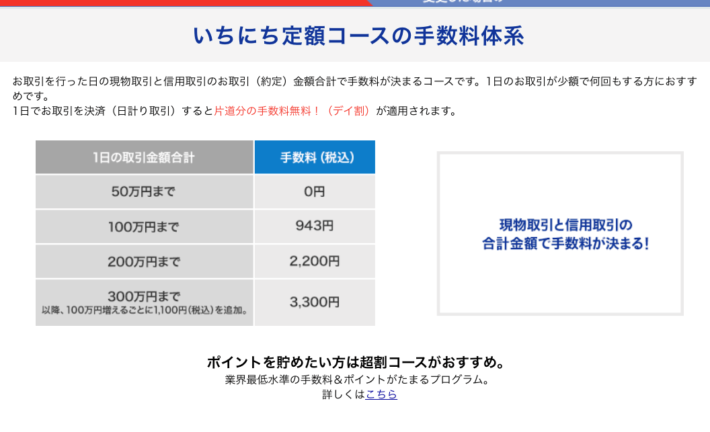

クレジットカードのポイント付与がMAX50000万円で500ポイントですので最大まで設定したことになります。

最近は株価が好調でなかなか買えない状況が続いています。そう考えると、あまり考えず、投資が行える積み立てをしても良いのではと思いました。

現在、投資に回せるお金は、毎月の配当金から約8万、給与から約8万円くらいです。合計16万円ですが、内、5万円を積み立て、残り11万円を高配当銘柄への投資をする形になります。

2年ほど前に積み立てをして、性に合わずやめましたので、また、同じことになる可能性も多々ありますが、再度チャレンジしたいと思います。

今回は、クレジットカードのポイント付与1%がありますので、そこも続ける要素として、みていきたいと思います。

本日も最後までお読みいただきありがとうございます。