1.はじめに

今月11月は当初より配当金を貰える銘柄が少ないことは分かっていましたが、12月予定の銘柄が11月で頂けましたので、それなりの金額にはなりました。

また、今月は目標達成の5万円を判断する月と決めていましたので、それも見て行きたいと思います。

2.11月全配当金と分析

<日本株>

コメダ 2500円

NTTドコモ 4383円

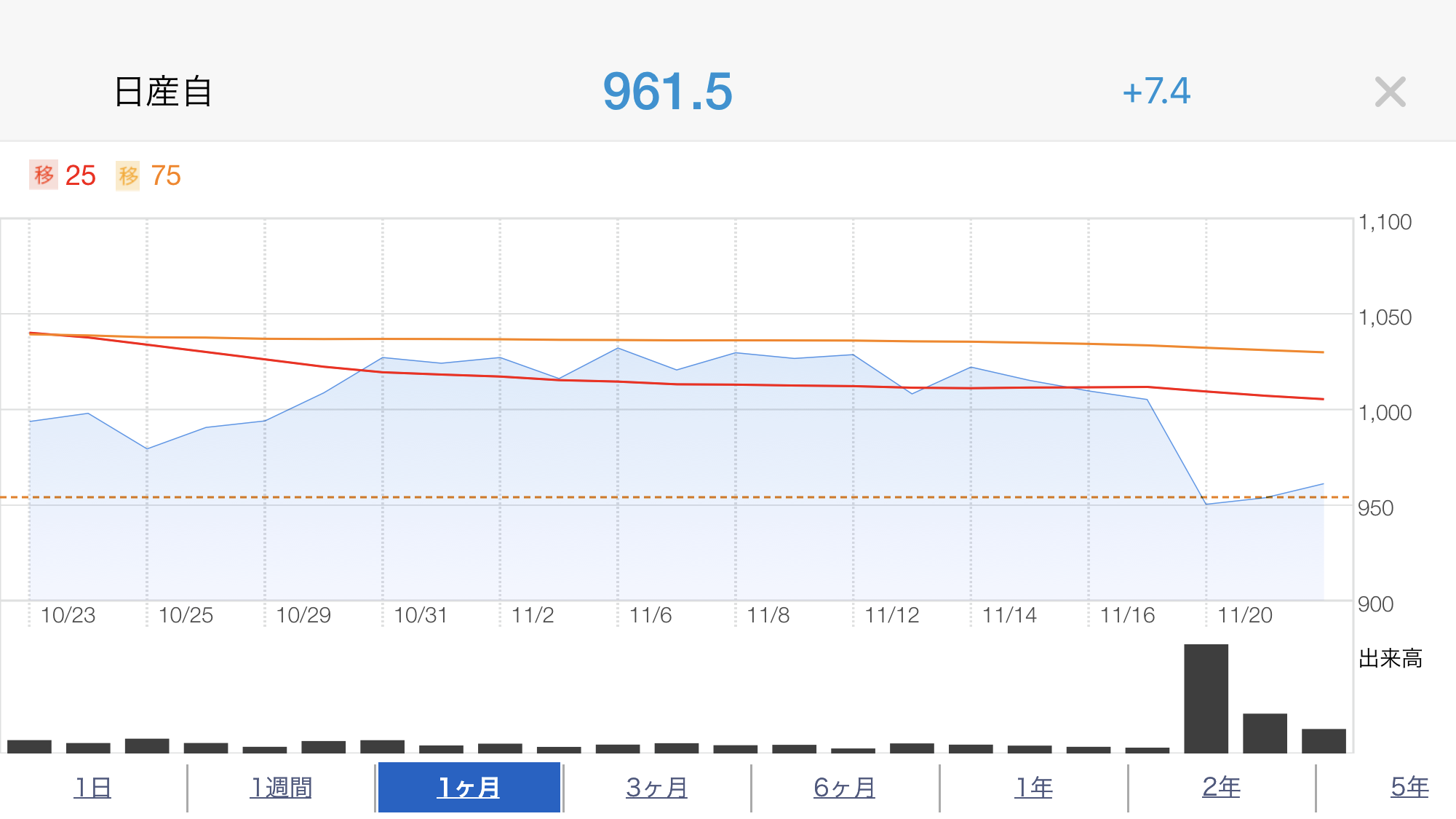

日産 4543円

VT 797円<J-REIT>

GLP 2161円<海外株>

アップル 708円

AT&T 5688円

VZ 2891円<海外ETF>

PFF 7912円

VCLT 1128円合計 32711円

コメダ以外の日本株は来月の想定でしたが、11月に頂き想定したよりは多めになりました。

ただ、11月単月での5万円には届いていないため、今後11月に貰える銘柄を意識して投資していきたいと思います。

先般「☆11月・2月配当金(分配金)のために購入した銘柄について」で書きましたとおり、少し投資していますので、次回以降は少し増える予定です。

4.6カ月平均

配当計画の目標であった月5万円(6カ月平均)をクリアできたか見ていきたいと思います。

2018年06月 65055円

2018年07月 47958円

2018年08月 50149円

2018年09月 57933円

2018年10月 68837円

2018年11月 32711円

6カ月合計 322643円

1ヶ月平均 53773円

上記のとおり、平均で53773円と言うことで月平均5万円の目標を達成できました。

5.これまでの配当金

2017年11月 6500円

2017年12月 1800円

2018年01月 3900円

2018年02月 12100円

2018年03月 28800円

2018年04月 24000円

2018年05月 18560円

2018年06月 65055円

2018年07月 47958円

2018年08月 50149円

2018年09月 57933円

2018年10月 68837円

2018年11月 31914円合計 418303円

5.総括

11月でなんとか目標達成はできました。

次の目標は「☆月5万円の配当計画達成後の次なる目標!!」に投稿していますが、

目標は毎月10万円の配当金目標

になります。

今後はこの指標を目標に頑張っていきたいと思います。

本日も最後までお読みいただきありがとうございます。