本日は会社で行っている確定拠出年金の状況に書きたいと思います。

株を始める前は、確定拠出年金はすべて元本保証の銘柄していましたが、株を初めて少し経ったころに、確定拠出年金も元本保証の銘柄から、株式連動の銘柄に変更しました。

確定拠出年金ですので、一定額を毎月積み立てますが、現在は、会社と自分の掛け金合わせて、毎月約2万7千円の積み立てになります。

18カ月前(約1年半前)から株式連動商品に変更しています。

すべての掛け金を「DIAM外国株式インデックス」購入としています。

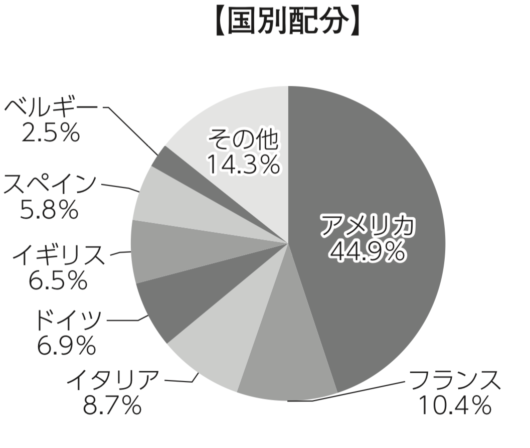

DIAM外国株式インデックスファンド <DC年金>は、HPで確認すると

「

ファンドの概要

1.主に外国株式パッシブ・ファンド・マザーファンドに投資を行い、MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)に連動する投資成果をめざして運用を行います。

2.流動性を基準に投資対象銘柄群を設定し、インデックスとポートフォリオにおける個別銘柄の構成比率との差(アクティブウェイト)を一定以内に抑えた上で、計量モデルを用い、インデックスとの乖離を抑えます。日次・月次レベルでインデックスとの乖離を管理して、必要な場合は速やかに銘柄入替や組入比率の調整を行います。

3.株式への実質投資割合は原則として高位を維持します。ただし、市況動向等により弾力的に変更を行う場合があります。

4.実質組入外貨建資産については原則為替ヘッジは行いませんが、金利・為替状況によってはヘッジを実施する可能性があります。

」

と言う銘柄になります。

さて運用実績というと

現在の評価額が493,282円、評価損益は+182円でした。

ほとんどプラスマイナス0状態です。

1年半前というと、2018年3月から開始したことになります。

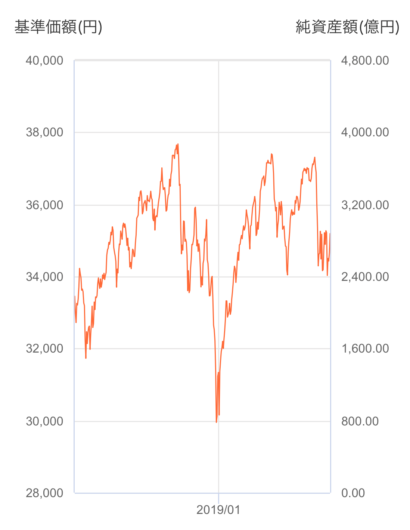

以下はファンドのチャートです。

ちなみにVTの株価推移も照らし合わせてみると、

MSCIコクサイ・インデックスは、先進国23か国から日本を除く22か国で構成。

最近は米国と日本のみ見ているので、あまり意識なかったのですが、こうやってみると、2年あまり、横ばい状態で成長していないんですね。

今後、どうなるのでしょうか?

購入できる他の銘柄で成績が良いものがないか、一度見てみようと思います。

本日も最後までお読みいただきありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村