1.はじめに

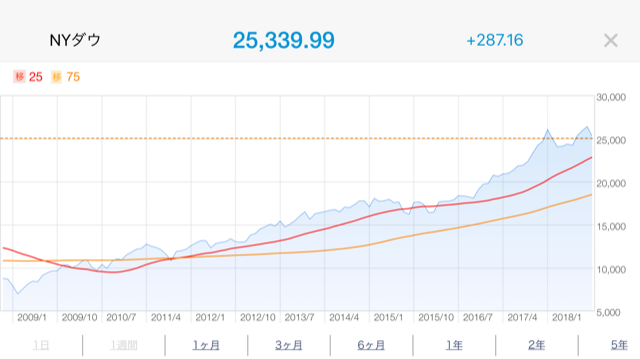

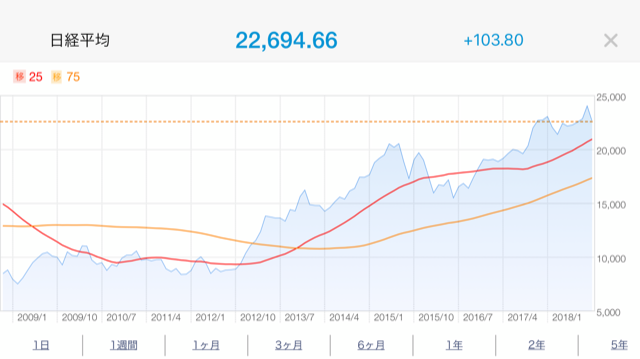

日米株価が日々下落し、下げ止まらない状況にあります。

今回は、今月の給与ならびに配当金を元手に購入した銘柄について書きたいと思います。

下落している中、投資するというのも勇気がいる行為になります。

株を初めて、約1年の中では一時的に大きく下げることはありましたが、断続的に下げている状況は初めてのような気がします。

2.購入候補

先般「☆株価下落で、何をいつ買おうか?」で検討していますが、

その後、検討した結果、為替的には円→ドルが112円ですのであまり良いタイミングではないのですが

米国関連の銘柄を購入することにしました。

下落中で買い得感のある銘柄にすることにして以下に絞り込みしました。

①高配当ETF「PFF」

②高配当個別株「AT&T」

③成長系ETF「VOO」

3.候補銘柄の考察

すべて保有銘柄ですので、買い増しになりますが、すべての銘柄で含み損を抱えています。

ですので、どれを購入しても平均取得単価より、割安で購入でき、平均取得単価が少し下がることになります。

①は、毎月配当計画の主軸の定番の銘柄です。一時期は含み損がかなり軽減されましたが、このところの下落で元のさやへ戻り、さらに含み損が増えています。

②は、こちらも割安→買い増し、割安→買い増しを行い、一向に上昇する気配はなく、購入するたびに含み損を抱えている状況です。

③こちらは、最近のIT銘柄の中心の大きな下げの影響を受けて、もろに影響を受けている銘柄です。

保有している個別銘柄のアマゾン、GOOGLEもマイナスです。この銘柄たちの上昇が米国株の上昇につながりそうですが、今後のことはわかりません。

4.購入銘柄

最終的に購入に踏み切った銘柄ですが、配当金のドルで購入したのが①。

給与から購入したのが②。

<購入>

PFF 12株

T 28株<現状の株価と配当利回り(20181030現在)>

PFF 36.13ドル 利回り 5.29%

T 29.64ドル 利回り 6.75%

という結果になりました。相変わらず、高配当銘柄への投資となってしまいました。

今後の株価状況はわかりませんが、いまさら元本保証の定期預金に方針を戻すこともできないので、前進あるのみです。

本日も最後までお読みいただきありがとうございます。