1.はじめに

2019年に入り、かなりの売買を行いました。

これは、2018年末の株価下落の影響により、気持ちの変化があり、投資方針の見直しによるものです。今回は、改めて投資方針の変遷と現在の毎月安定配当金を目指す投資について書きたいと思います。

2.投資方針の変遷

①定期預金から株主優待株購入

低金利に耐えきれなくなり、これなら株主優待をもらった方が良いのではと始める。

株価の増減はあっても、売却しなければ損にはならないと判断。

②高配当日本株の購入

株主優待だと、使い方が限定される、であれば現金の方が良いのではと、高配当株に手を出す。

③株主優待株の一部売買

株主優待も使用期限や条件が決められており、思った以上に気持ち的負担があるものは売却。

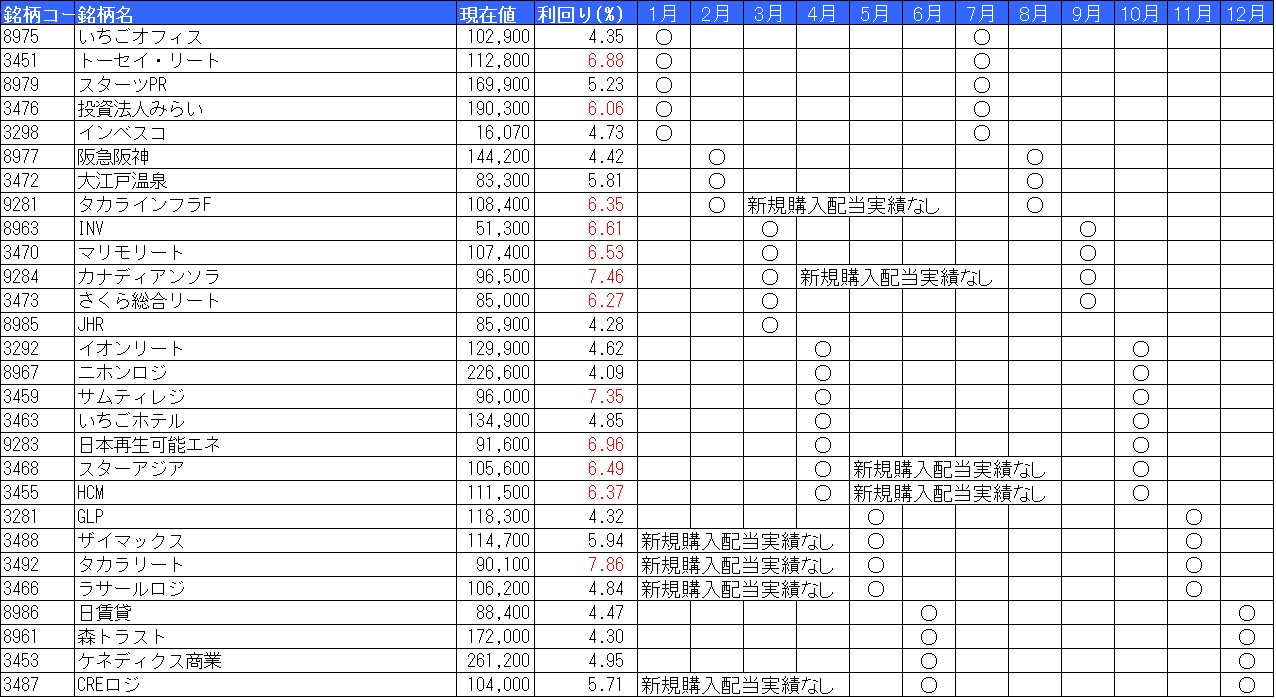

③J-REITの購入

配当利回りだけ見ると、日本株よりJ-REITの方が利回りが良いため、毛色は違うが、利回りが良いJ-REITを購入。

④WealthNavi(AI投資)の開始

これからは、AIの時代。また、人間の感情に引きずられない投資が可能ということで、積み立て投資開始。

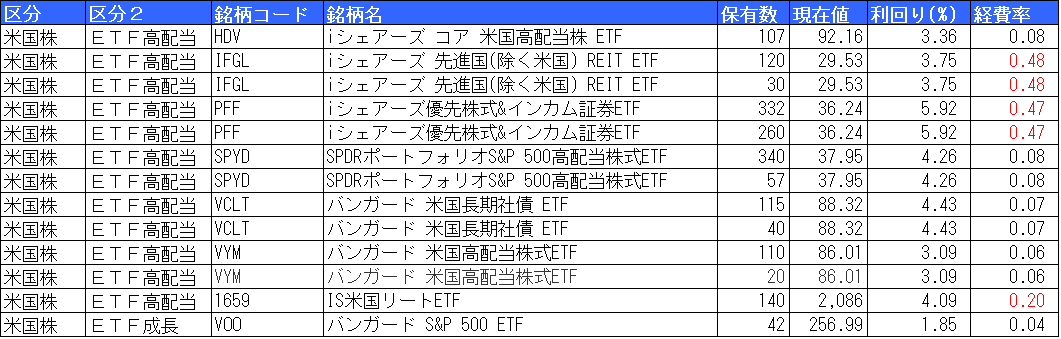

⑤海外ETFの購入

WealthNaviの買い付け銘柄の多くは海外ETFのため、ETFについて調べ、配当(分配)利回りが良いETFを購入。

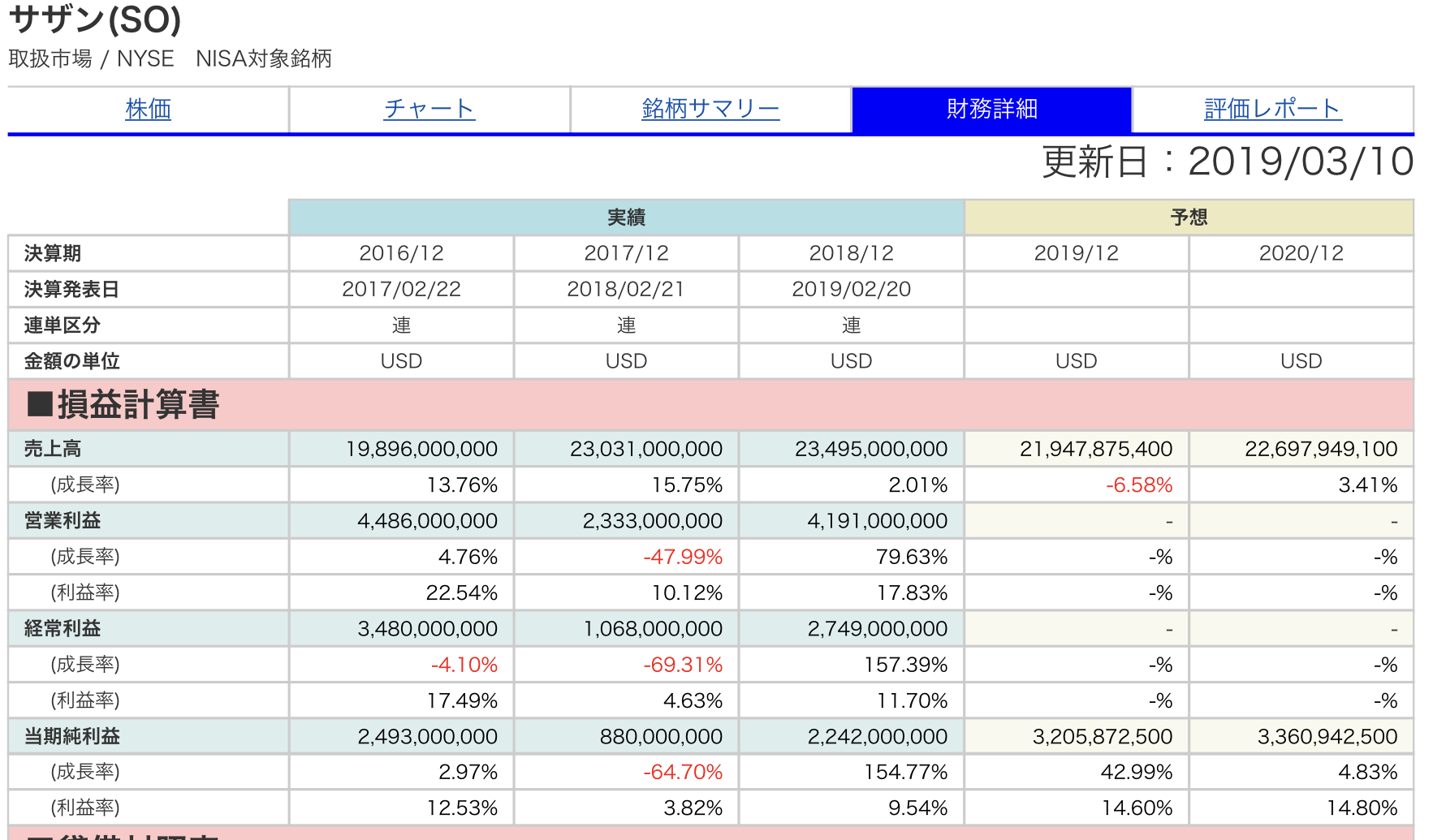

⑥米国個別株(高配当銘柄)の購入

海外ETFから米国株に興味を持ち、銘柄を調べる。

税金でプラス10%取られるが、日本株よりも配当利回りがよく、また、1株から購入できること、また配当が四半期毎にあることに魅力を感じ、高配当米国株を購入。

⑦米国個別株(成長株銘柄)の購入

高配当米国株を購入するうち、アマゾン、グーグル、アップルなど株価がずっと登り調子であるため、高配当投資から横道にそれ、成長株を購入。

⑧WealthNavi(AI投資)の終了

米国株の株価下落があり、調子の良かったWealthNaviも含み損が発生。これまであまり気にしなかった手数料が意外と高いことが気になり、含み損とあいまって、積み立て中止と売却を判断。

⑨投資信託、ETFの積み立て開始

少額のお金ができた時に、米国株に連動する投資信託やETFを気まぐれに購入することにする。

⑩投資信託、ETFの積み立て終了

少額であるゆえ、配当金が少額で、成長銘柄の含み益も目立たないため、気まぐれ投資についてモチベーションが上がらないため、積み立て終了し、売却。

⑪米国個別株(成長株銘柄)の売却とETFへの移行

年末の株価下落もあり成長系銘柄も含み損が発生しました。これまで高配当株の含み損をカバーしてもらっていたため、そのような役割が成長株と勝手に判断していました。そのようなこともあり、含み損を抱える成長株ならば、配当株で少しでも配当金の金額が多い方が良いと思い、成長株は売却して、配当銘柄を購入しました。個別銘柄は利回りは魅力ですがリスクが大きいため、ETFを選択しました。

⑫米国個別株購入(高配当銘柄)の売却とETFへの移行

高配当米国株も成長株同様、含み益がある銘柄を売却、配当利回り悪くなった銘柄も売却しました。売却益で配当系のETFを購入しました。ただ、ETFは個別銘柄よりも配当利回りは悪いため、今後の課題でもあります。

⑬高配当日本株(小型株)の売却

高配当日本株も小型株の利回りや株価が下がった銘柄を売却しました。売却益でREIT、商社株を購入しました。

現在に至る・・・。

3.毎月安定配当金を目指した現在の投資方針

様々な市場の状況変化により、投資方針もころころと変わっています。

一貫していることは、高配当利回り銘柄を購入することについては当初から変わっていません。

早く目標(毎月平均10万円の配当)達成するため、少しでも高配当利回りも銘柄を購入するようにしていますが、リスクが高いため、多くの金額を集中的に投資もできませんので、最近はリスク分散されたETFの購入を行なっています。ただ、目標とする利回り率(*)には及ばず、目標達成が遠のいています。

そのようなジレンマもありますが、地道に投資をしていきたいと思っています。

現在の保有銘柄は、先般、以下に投稿しています。

☆毎月配当金10万円を目指す「高配当日本株」と「株主優待株」一覧

☆毎月配当金10万円を目指す「高配当(高分配)J-REIT」一覧

☆毎月配当金10万円を目指す「高配当米国個別株」一覧

☆毎月配当金10万円を目指す「高配当(高分配)海外ETF」一覧

本日も最後までお読みいただきありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村