以前に、投稿「次回の投資予定とこれまでの配当金」で書きましたとおり、

J-REIT「インヴィンシブル投資法人(8963)」を2株購入しました。

買い頃の株価ではありませんでしたが、定期預金が満期になったため、遊ばしておくのも勿体ないため購入しました。

4月に大株主が売却したいうことで、その時に株価が落ちており、その頃が買い時だったと思いますが、少し高くても数回の分配金でペイできると考えたためです。

インヴィンシブル投資法人(8963)は、現在(20180518)

株価50800円、分配利回りは5.44%です。

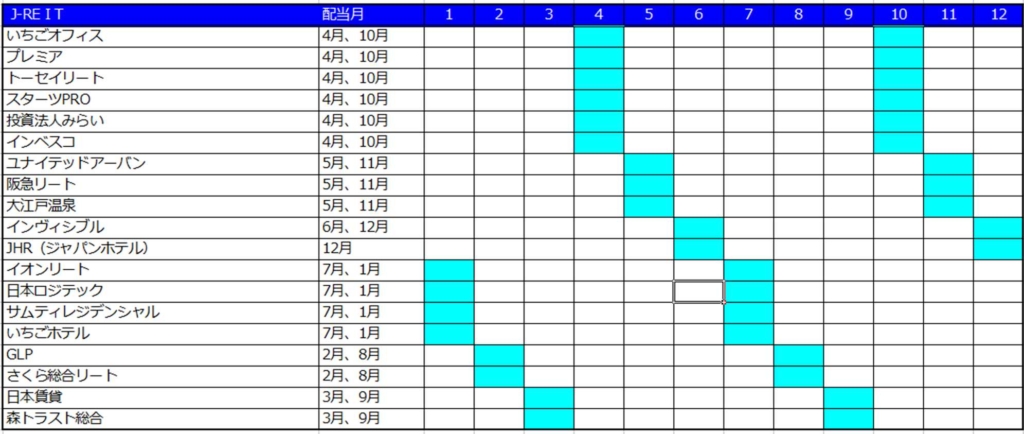

配当月は6月と12月です。

分配予想は2018年6月1383円、12月1562円予想と正式HPに記載されています。

また、10株以上で株主優待があり、特定のホテル宿泊が10%割引です。

(他の優待でもホテルの割引があるものがありますが、直接の予約となり、最終的に他の旅行業者のものと比較してお得なのかよく調べる必要がありますね)

すでに2株保有していますが、6月、12月の配当・分配金額を増やしたいと思い、追加で2株を今回購入しています。

※私が保有しているREITの分配月一覧は「保有J-REITの配当月一覧」に記載しています。

「インヴィンシブル投資法人(8963)」の投資比率ですがホテル約70%、残りが住居約25%となっています。オフィスビルや商業施設もありますが数%です。地域は首都圏が約65%、残りは地方都市となっています。業績も今のところは問題ないようです。

本日も最後までお読みいただき、ありがとうございます。