高配当J-REIT「プレミアム投資法人(8956)とトーセイリート(3451)」から分配金を頂きました。

いづれも1口保有で、

プレミア投資法人 2,142円

トーセイ・リート投資法人 2,816円

でした。

1口あたりの金額と分配利回りは以下のとおりです。(20180704現在です。)

プレミア投資法人 110500円 4.6%

トーセイ・リート投資法人 113500円 5.7%

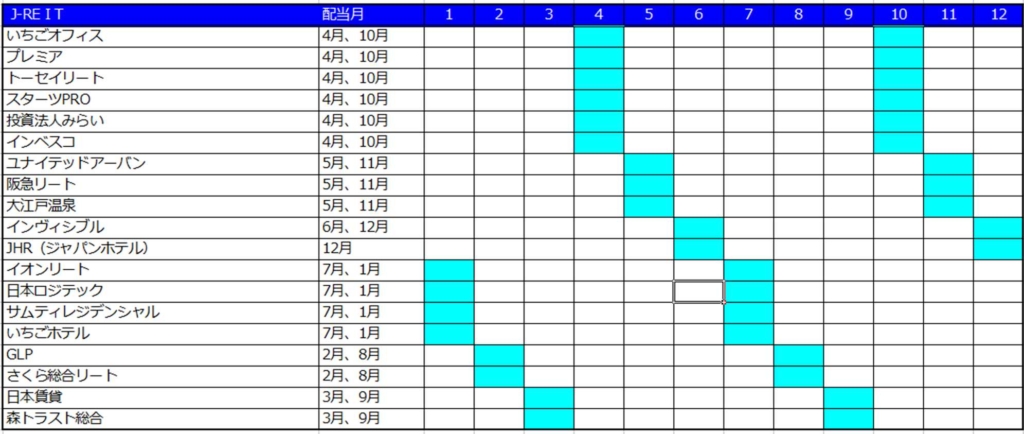

いずれも確定月は4月と10月です。

こうやってみると、プレミア投資法人の配当利回りは、5%以上も多々あるJ-REITの中では低いような気がします。

ということで、早速売却しました。

少し利益が出ていましたので、損切りしなくて済みました。

売却金で5%以上高配当利回りのREITを購入したいと思い、同じタイミングで配当がありました、トーセイリートを1口買い増ししました。

今後もこう言った形で高配当にリバランスをしたいと思っています。

わずかな利回りでも数が多ければ全体トータルとして影響してきますので、徹底していきたいです。

最近はREITは5%配当利回りを徹底していますが、過去購入分のREITの状況を確認する必要があると感じています。

本日も最後までお読みいただきありがとうございます。