1.はじめに

日本再生可能エネルギーインフラから分配金支払がありました。すっかり、太陽光発電の購入金額見直しで人気がなくなったインフラファンドですが、含み損もあり、また、当面の分配金には影響はなさそうですので、保有継続中です。

2.分配金について

3口保有8,677円でした。

3.今後の分配金予想

2019年1月期(第4期)3,272円

(予想分配金)

2019年7月期(第5期) 3,200円

2020年1月期(第6期) 3,200円

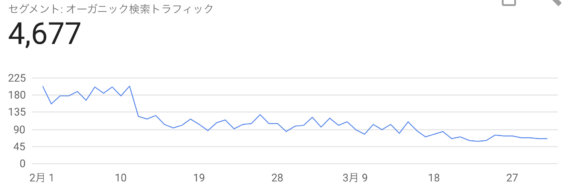

4.保有銘柄の含み損と分配利回りについて

9281:タカラインフラF::3口:-6,309円:利回り6.34%

9283:日本再生可能エネ:3口:-30,453円:利回り6.88%

9284:カナディアンソラ:2口:-13,110円:利回り7.18%

5.まとめ

インフラファンドは、本銘柄含め銘柄を保有しています。いずれも高配当ですが、含み損は多いです。

とりあえずは、分配金をもらえるだけもらい、いよいよとなったら考えたいと思います。

原発が稼働している間は、なかなか難しそうです。

本日も最後までお読みいただき、ありがとうございます。