1.はじめに

10月下旬に、9月の新型「iPhoneXs、XR」の発表・発売に続き、「iPad Pro」の発表がありました。

キーワードは、「オールスクリーン・ホームボタンの廃止」「LightningポートをUSB-Cポートに変更」「パフォーマンスはMacBook Proに匹敵」、タブレットとノートPCの間を埋めるような製品になりました。

もしかすると、あたらなカテゴリかも知れません。

本日は、今回9月から新製品発表からみたAppleの目指す世界を考え、株価の推移も見ていきたいと思います。

2.気になるキーワード「A12 Bionic」

今回の新製品で共通することは、プロセッサに「A12 Bionic」が採用されたところです。

サイトで製品紹介しているところを読みますと、「A12 Bionic」について触れられています。

このアップル独自のプロセッサを採用したことにより、パフォーマンスはMacBook Proに匹敵や、それ以上の性能だと書かれています。

「A12 Bionic」は何かというと「SoC(System-on-a-chip)※」と言うことだそうです。

※SoCとは、集積回路の1個のチップ上に、プロセッサコアをはじめ一般的なマイクロコントローラが持つような機能の他、応用目的の機能なども集積し、連携してシステムとして機能するよう設計された集積回路製品。

今回、わからないなりに、いろいろサイトで調べて、自分なりに分かりそうな文言を集め、理解を試みました。それでもわかりずらいですが、興味がありましたらお読みください。

まず、プロセッサ名に入る「Bionic」とは、

ニューラルネットワークを応用した処理を高速に実行するために特化したアーキテクチャを持つ専用プロセッサでアップルはニューラルエンジンと呼んでいます。

(以前のiphoneXや8ではこのプロセッサを1個搭載していたのですが、今回は8個に大幅に強化しています。)

「ニューラルエンジン」とは、

機械学習のための専用ハードウェアと言うことです。

では「機械学習」とは、

人間が自然に行っている学習能力をコンピュータで実現しようとする技術のことで、

センサやデータベースなどから、ある程度の数のサンプルデータを解析し、

そのデータから有用な規則、ルール、知識表現、判断基準などを抽出し、手順化する。

・第一にそのデータが生成した潜在的機構の特徴を捉え、複雑な関係を識別する。

・第二にその識別したパターンを用いて、新たなデータについて予測を行う。

・それを用い、新たな入力データについて知的な決定を行う。

iPhoneはこの「ニューラルエンジン」を利用し「Face ID(※2)」や「アニ文字(※3)」に活用しています。

(※2)顔認証システムのことで、セキュリティ解除の際に使用。

(※3)人の表情や音声をアニメに置き換えて表現し、録画してメッセージで送れる機能。

また、今回一番注目を浴びている機能がカメラ機能の「スマートHDR」になります。

HDRは、露出が異なる複数の写真を用い、そのデータのいいところ取りをして、明るいところから暗い領域まで、すべてが見通せる映像作品にするという処理ですが、iPhone XSやXRはそれをニューラルエンジン「機械学習」で行っています。

それにより、より最適な部分を選んで写真を「リアルタイム」に合成する機能になります。

・本来撮影しようとしていた写真が、撮った瞬間のものではない場合でも前後フレームからより好ましいフレームを選択

・露出を変えて明るい部分、暗い部分の情報も得られるよう、イメージセンサーが捉える光を最適化

これまでは、使う側が取捨選択して、よりよい写真として作成したいたが、この「スマートHDR」によってアップルの機器がより良い写真を作り出すと言うことになります。

3.Appleの目指す世界

今回のiPhoneやiPadの「ニューラルエンジン」は限定された使われ方ではありますが、今後、こう言った技術を使用し、1つ1つ増えて行くと思われます。

AIと言うと、いろいろ利用され見えないところで活用されていますが、自分の身近であるスマホにも採用され始めました。

スマホも表面的な技術や変化は頭打ちな部分がありますが、今後は、目ではわからない部分で進化を続けていくと感じました。派手な部分ではありませんが、そう言った試みが、今後のAPPLEの更なる成長に繋げていくのではないかと思いました。

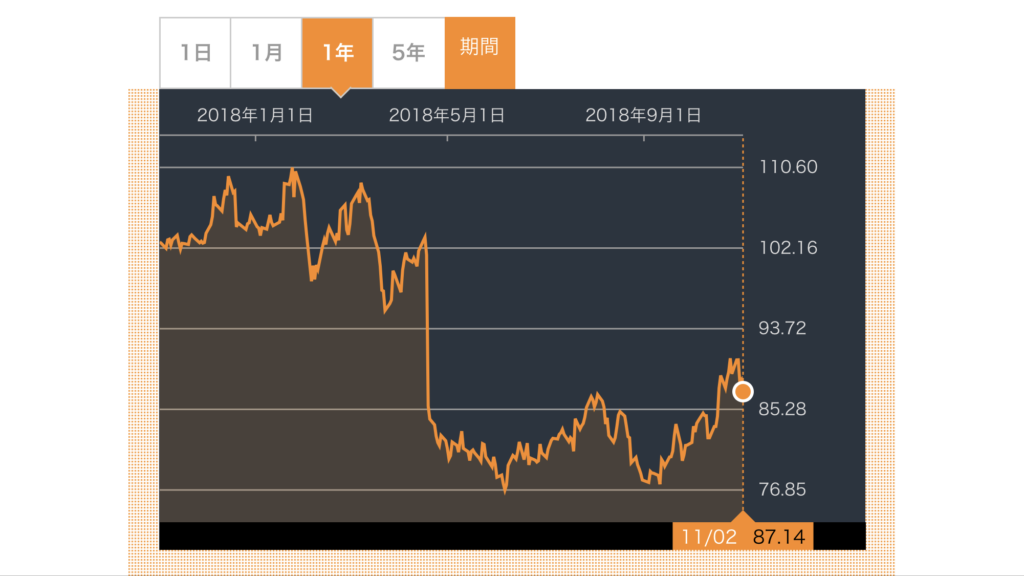

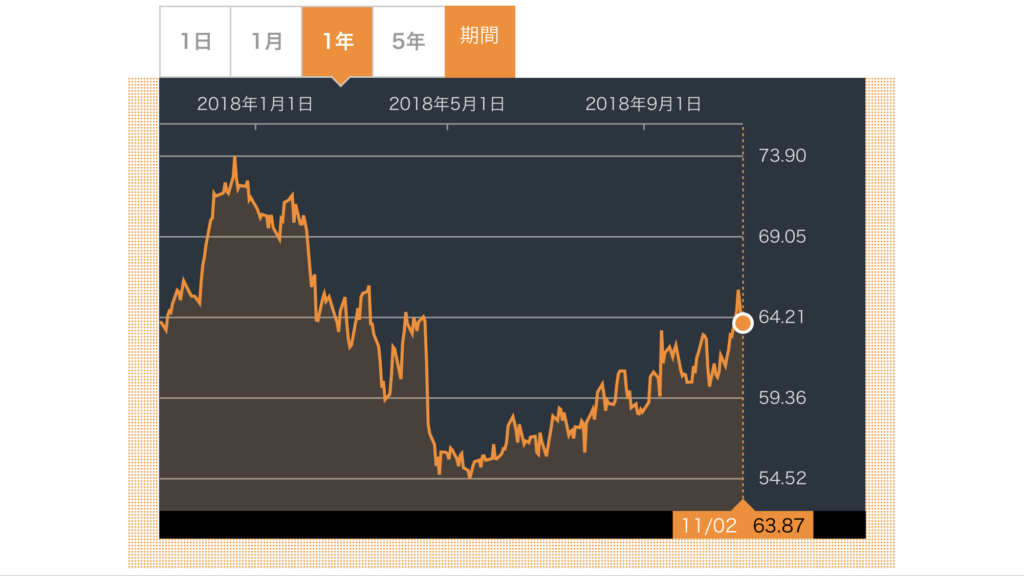

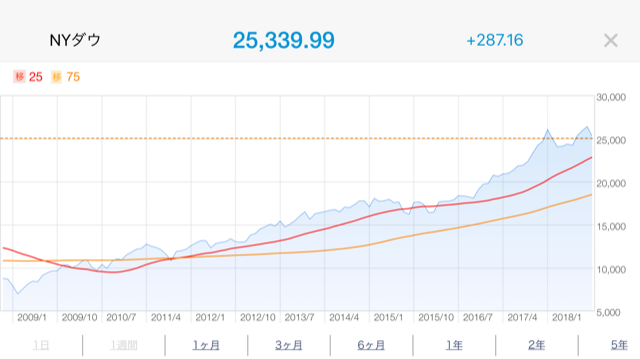

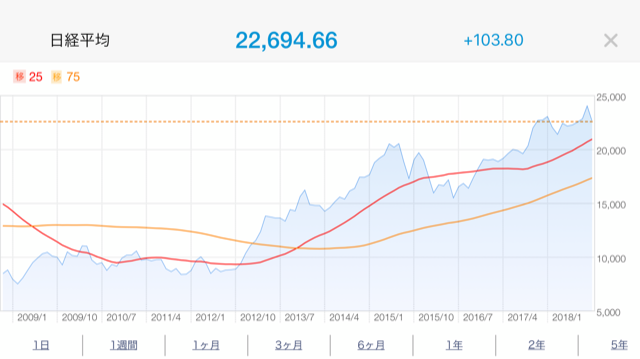

4.アップルの株価と株価推移について

米国株価と同じように成長しています。今後、米国株価が不調になるようなことがあってもアップルは成長できるか?成長して欲しいと思います。

5.総括

今回は、アップルの製品に採用されているプロセッサからAIについて書きました。

注目を浴びている自動運転、対話型ロボットなどこれから搭載される、搭載されているものも含め、これからはデータを分析し、法則を導き出すだけでなく、その結果を実行するところまで、きています。

そういった部分でリードできる企業が今後も活躍することは間違いありません。アマゾンやグーグルもそういった企業です。

株の話から、大きくそれましたが、本日も最後までお読みいただきありがとうございます。

にほんブログ村

にほんブログ村

にほんブログ村